[罗戈导读]大宗商品供应链行业是生产型企业采购分销的通道,多赛道、大空间、小企业是主要行业特点。由于同质化竞争激烈,行业商业模式由传统依靠集采集销获取贸易价差的形式逐渐向收取物流、金融、加工等增值服务费进化。

[罗戈导读]大宗商品供应链行业是生产型企业采购分销的通道,多赛道、大空间、小企业是主要行业特点。由于同质化竞争激烈,行业商业模式由传统依靠集采集销获取贸易价差的形式逐渐向收取物流、金融、加工等增值服务费进化。

核心观点

1.定位“中游”:多赛道、大空间、小企业

大宗商品供应链行业是生产型企业采购分销的通道,多赛道、大空间、小企业是主要行业特点。由于同质化竞争激烈,行业商业模式由传统依靠集采集销获取贸易价差的形式逐渐向收取物流、金融、加工等增值服务费进化。

2.日本经验:频频诞生牛股的周期性赛道

作为派生需求演化的行业,大宗商品供应链注定是周期性赛道,但在日本该行业却频频诞生牛股。复盘行业的三波行情,最核心的驱动因素都是大宗商品周期上行带来的β。同时,背靠大财团的行业巨头通过并购快速扩张,多元化布局平衡风险也起到了业绩推动作用。

3.中国特色:高成长、低估值,行业存在两大预期差

特殊的商业模式和收入确认准则导致大宗商品供应链企业财务表现“失真”,高成长与低估值现象并存。透过现象看本质,行业实际财务表现尚可,商业模式转型一方面对冲企业经营风险,另一方面也打开了成长空间(对标日本,约有6-7倍空间)。不论确定性还是成长性,行业都存在预期差。

4.投资建议:兴于周期,成于格局

①行业的大机会源于周期。2020年基建发力,利率催化,大宗商品周期阶段性上行,同时疫情也会加速行业格局出清,头部企业直接受益。目前板块估值仍处于历史底部,建议关注厦门象屿(弹性最大)、物产中大(行业龙头)、建发股份(高股息低估值)、厦门国贸(业绩增长稳健)。

②格局改善、量价齐升—危化品供应链。危化品供应链是具备资质准入门槛的牌照业务,行业安全事故多发催化供给收缩形成卖方市场;叠加头部企业开启并购期,量价齐升带动业绩增长。建议关注密尔克卫(资质健全的优质头部企业)。

风险提示:基建投资不及预期;大宗商品价格大幅下滑;并购风险;商业模式转型不及预期

目录

1、引言:“差赛道”也有春天

2、定位“中游”:多赛道、大空间、小企业

2.1 定义:定位“中游”,生产型企业采购分销的通道

2.2 盈利模式:从买卖差价到服务费,供应链行业正在进行去周期化转型

2.2.1 买卖差价:自营模式

2.2.2 服务费:代理模式和以销定产模式

2.3 行业特点

2.3.1 多赛道

2.3.2 大空间

2.3.3 小企业

2.3.4 市场集中度低

3、日本经验:频频诞生牛股的周期性赛道

3.1 日本大宗商品供应链:频频诞生牛股的赛道

3.2 股价复盘—超额收益主要源于三波行情

3.2.1 推动三波行情的最核心驱动力都是β

3.3 行业巨头的α

3.3.1 背靠大财团,资金流、商流的双重支持

3.3.2 逆周期低成本并购,打开成长空间

3.3.3 多元化布局平衡风险

3.4 日本经验:频频诞生牛股的周期性赛道

4、中国特色:高成长、低估值,行业存在两大预期差

4.1 为何行业股价持续下跌?

4.1.1 杀估值不杀业绩

4.2 如何看待行业的周期性

4.2.1 收入确认准则导致高营收、低净利率

4.2.2 扣非净利高波动,强套保能力平滑波动

4.2.3 实际经营风险可控

4.3 如何看待行业的成长性:内生增长稳健,外延仍有6倍空间

4.4 两大预期差:高成长与低估值现象并存

5、投资建议:兴于周期,成于格局

5.1 行业的大机会源于周期,加持于格局的改善

5.2 行业的大机会源于周期

5.2.1 周期和低资金成本的红利

5.2.2 头部企业均处于历史估值底部

5.2.3 β贡献收益,α平衡风险

5.3格局改善的红利——危化品供应链:牌照业务

1.1 传统认知下的“差赛道”

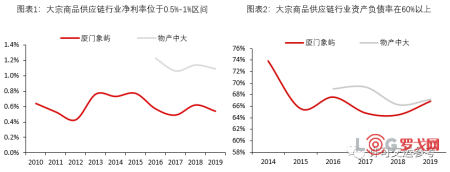

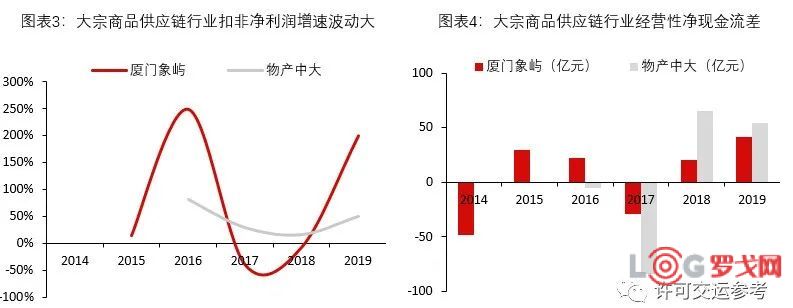

我国大宗商品供应链行业呈现四大财务特点:

①低净利率:净利率中枢0.5%-1.5%;

②高杠杆:资产负债率普遍在60%以上;

③高波动:净利润增速波动大,如2015-2019年,厦门象屿扣非净利润增速振幅最高接近300%;

④差现金流:经营性现金流不稳定,2014-2019年,厦门象屿分别于2014、2017年出现负现金流情况。单从财务角度看,大宗商品供应链行业是典型的“差赛道”。

资料来源:Wind,方正证券研究所

资料来源:Wind,方正证券研究所

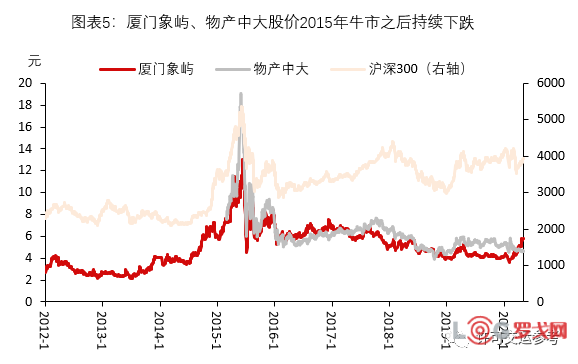

1.2 主要企业股价持续跑输大盘

2015年牛市-2019年底,我国大宗商品供应链企业厦门象屿和物产中大股价分别持续下跌213%、228%(同期沪深300下跌112%),似乎也表明传统认知下的大宗商品供应链行业是一个“差赛道”。

资料来源:Wind,方正证券研究所

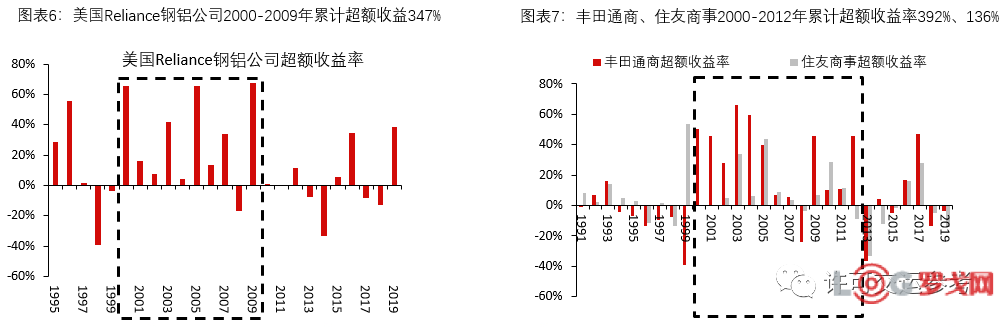

1.3 “差赛道”也有春天:美国和日本都经历过高光时刻

大宗商品供应链赛道是否真的这么“差”?

如果我们将视野放到全球,美国和日本的大宗商品供应链企业都有持续8年跑赢大盘的高光时刻,而日本巨头丰田通商更是创造了18年20倍的投资机遇。其市场表现告诉我们大宗商品供应链行业也有其独特的投资机遇。

此时我们将视野回归到中国大宗商品供应链行业,低迷的股价表现是否意味着市场对行业的理解存在预期差?投资中该如何把握中国大宗商品供应链行业的高光时刻?

资料来源:Bloomberg,方正证券研究所

2.1定义:定位“中游”,生产型企业采购分销的通道

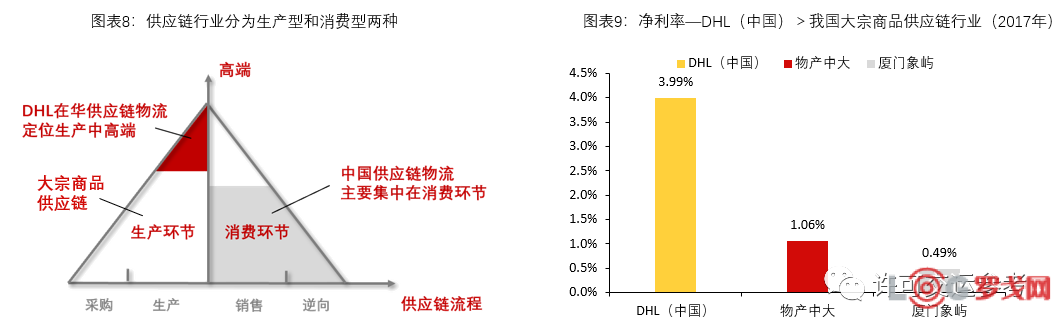

供应链行业按照服务客户类型,可分为生产和消费两种类型。其中,越接近消费环节的供应链业务,越有可能实现差异化,其利润率水平也相对更高,越是接近生产端的供应链业务,客户对于价格越敏感,相对利润率更低。

而大宗商品供应链企业主要服务于生产环节最前端的制造业企业,其功能是作为生产型企业采购分销的通道,利润率水平在行业内处于最底层。

资料来源:Wind,方正证券研究所

作为生产型企业采购分销的通道,大宗商品供应链企业的商业模式以贸易为主导,集合金融、物流、加工等综合功能于一体。

其商业本质是以贸易为流量入口,通过增值服务创收,收入主要来源于贸易产生的买卖价差和增值服务创造的服务费。

其价值创造则是通过解决大宗商品上下游规模效应弱、信息不对称等问题,提升产品周转效率,为产业链中的企业降低(交易、库存、物流)成本。

资料来源:方正证券研究所

2.2盈利模式:从买卖差价到服务费,供应链行业正在进行去周期化转型

大宗商品供应链行业盈利模式包括服务费模式和买卖价差模式,其中,买卖价差模式是行业诞生之初的盈利模式,但由于行业进入壁垒不高,加之我国制造业增速逐年放缓,行业同质化竞争日益激烈,赚取价差难以为继,行业开始转型赚取服务费的去周期化模式(如厦门象屿钢材供应链服务费营收占比从2018年的50%提升至2019年的77%)。

①买卖价差业务模式主要为自营模式,收入来源于贸易价差——供应链企业的低成本优势(与供应商合作+批量采购的规模优势),自营收入由大宗商品价格主导,周期性较强。

②服务费模式包括两类:代理模式和以销定产模式,收入来源于提供的增值服务,收入较为稳定,周期性较弱。

资料来源:方正证券研究所

2.2.1 买卖差价:自营模式

自营模式主要依靠供应链企业的低成本采购优势(与上游合作、采购规模优势)赚取贸易价差,通常结合套期保值工具进行操作,以降低价格波动风险。该模式包括三种类型:分销模式、卖断式采购、买断式采购。

资料来源:厦门象屿公告,方正证券研究所

2.2.2 服务费:代理模式和以销定产模式

服务费模式的特点为业绩由需求主导,包括两种类型:代理模式和以销定产模式,两者的本质区别在于以销定产模式参与企业生产活动调度,与客户粘性更高,而代理模式仅根据企业需求提供代采代销服务。

代理模式:特点为风险小、盈利稳定,不承担商品风险(市场价格波动风险、商品质量风险、保管风险和信用风险)

以销定产模式:特点为客户粘性更大,服务链条更加完善。

资料来源:公司公告,方正证券研究所

2.3 行业特点

2.3.1 多赛道

大宗商品供应链行业赛道众多:大宗商品按照产品类别可划分为能源类、基础原材料、农产品三种,其中不同品种又可细分为数十类业务。

大宗商品供应链企业可按商业模式分为两类:去周期化转型类(如金属产品供应链行业)和服务费类(如危化品供应链行业),我国企业大多数属于去周期化转型类。

钢材类是重要赛道。以钢材为主的金属产品是我国头部企业的主要经营产品之一,头部企业钢材类营收占比均在50%以上(金属产品需求量大,且我国该资源相对匮乏,如2018年我国铁矿石对外依存度达71%)。

资料来源:Wind,方正证券研究所

2.3.2 大空间

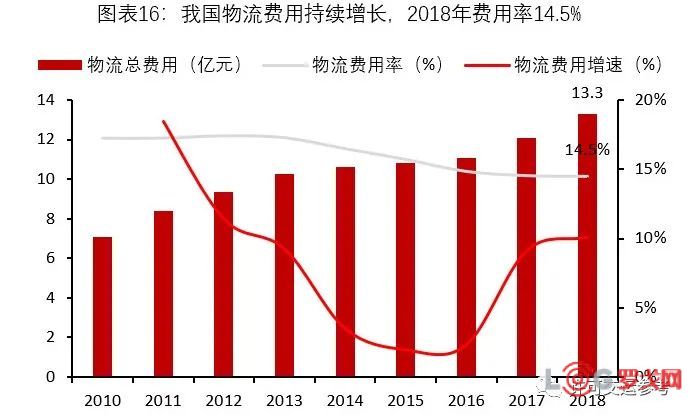

万亿市场空间:以钢材供应链为例,厦门象屿国内钢材供应链市占率约4%,营收约1000亿元,则国内钢材供应链市场空间约为2.5万亿元。但由于我国大宗商品供应链企业的收入确认准则导致营收显著虚高。按照我国2018年物流费用率14.5%测算,我国钢材供应链市场空间约为3650亿元。而钢材供应链(需求量最大的金属品类)仅为数十类大宗商品中的一类,粗略估计我国整个大宗商品供应链行业市场为万亿空间。

当前我国大宗商品供应链行业已步入成熟期,未来行业的增速同GDP增速基本一致。

资料来源:Wind,方正证券研究所

2.3.3 小企业

我国供应链企业市值普遍较低。与产品已标准化、成熟化的快递行业不同,我国大宗商品供应链企业仍处于成长期,体量相对较小,市值普遍较低。但从市值来看,我国龙头企业物产中大市值仅243亿元(20200331),与美国钢铁供应链龙头Reliance(专营型)相比,仍有至少2倍成长空间,与日本龙头三菱商事(综合型)相比,仍有至少10倍成长空间。当前我国大宗商品供应链行业已步入成熟期,未来行业的增速同GDP增速基本一致。

资料来源:Wind,方正证券研究所

2.3.4 市场集中度低

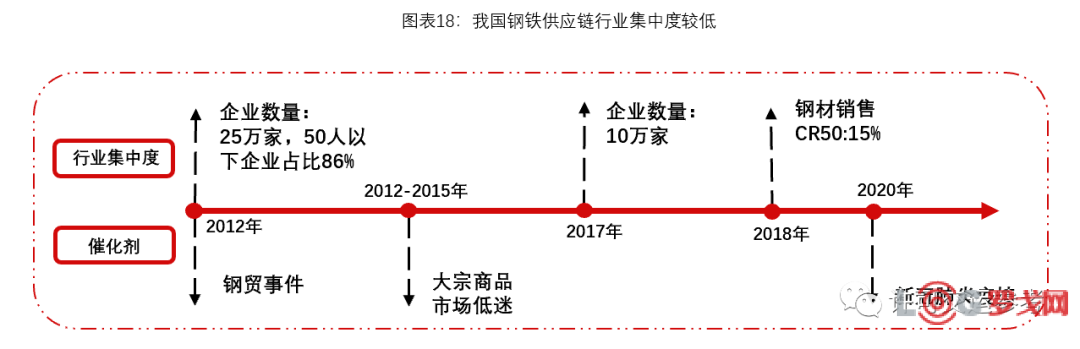

市场集中度低,危机是行业出清的催化剂。以钢铁供应链为例,在2012年钢贸危机和2012-2015年大宗商品周期下行的推动下,我国钢铁供应链行业快速出清,企业数量从25万家缩减至10万家。但行业集中度仍较低,2018年钢材销售CR50仅15%。此次疫情有望成为行业出清的新一轮催化剂。

大宗商品供应链行业定制化服务的特点决定了其内生增长有限,兼并收购是快速扩张的主要方式,同时也是行业出清的主要方式。

资料来源:《价值工程》,中国冶金报,方正证券研究所

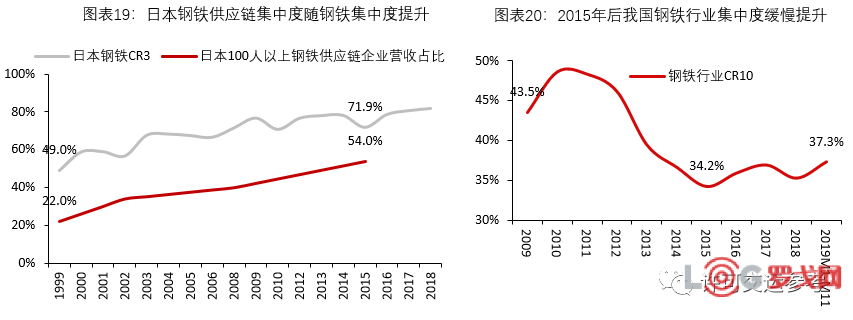

除危机事件外,上游行业出清的进程也是供应链行业出清的重要推动力量。以钢材供应链为例,参考日本经验,上游钢铁行业出清将带动钢铁供应链行业出清。

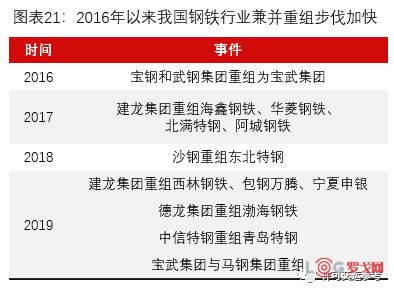

兼并重组是快速提高钢铁行业集中度的必经之路。2015年,我国实行供给侧改革,鼓励通过兼并重组等方式对钢铁行业去产能,并确立了钢铁行业CR10要在2020年达到60%的目标。但去产能对行业集中度提升有限,我国钢铁行业CR10由2015年的34.2%提升至2019年11月的37.3%。随着政策力度加大、兼并重组步伐加快,钢铁行业集中度有望持续提升。

总体来看,当前我国行业集中度仍较低,盈利模式也处于转型期。而无论是行业背景还是盈利模式我国都与日本相似,日本大宗商品供应链行业的发展对我国有很强的启示性。

资料来源:《中国钢铁统计年鉴》、日本经济产业省,工信部,兰格钢铁网,方正证券研究所

资料来源:中国钢铁新闻网,方正证券研究所

3.1日本大宗商品供应链:频频诞生牛股的赛道

与中国供应链行业不同,日本大宗商品供应链行业呈现高集中度(CR7集中度47%)、大企业(截至2019年底,头部4家企业市值均超过千亿)的特点,而且赛道频出牛股(多个公司十年十倍)。

为什么同样是供应链行业,日本可以出现大市值牛股?

注:①考虑到企业上市时间长度和业务可比性,我们以丰田通商和住友商事为例复盘日本供应链行业

②行业总规模仅考虑化工、金属矿产、纺织品、机械设备(汽车、电器机械设备)行业的批发额

资料来源:Bloomberg,方正证券研究所

资料来源:Bloomberg,方正证券研究所

3.2 股价复盘—超额收益主要源于三波行情

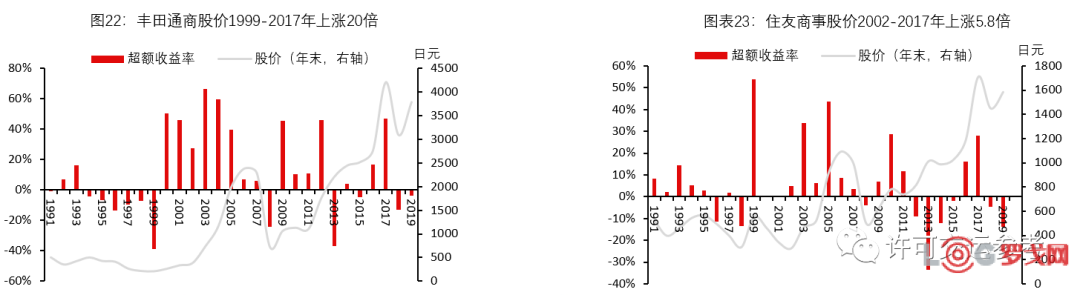

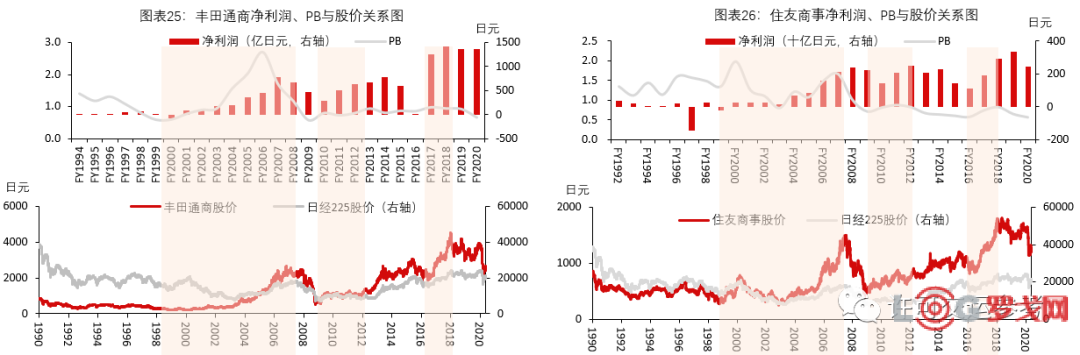

以丰田通商和住友商事为例,其超额收益主要源于三波行情:

①1999-2007年,周期上行+格局改善,公司业绩、估值双升,戴维斯双击下丰田通商和住友商事股价分别上涨10.9倍、2.1倍。

②2009-2012年、2016-2017年,企业PB基本稳定在0.8-1.0倍区间,企业业绩持续增长,丰田通商和住友商事股价在两波行情中分别上涨2.4倍、1.6倍(2009-2012年);均为1.7倍(2016-2017年)。

资料来源:Bloomberg,方正证券研究所

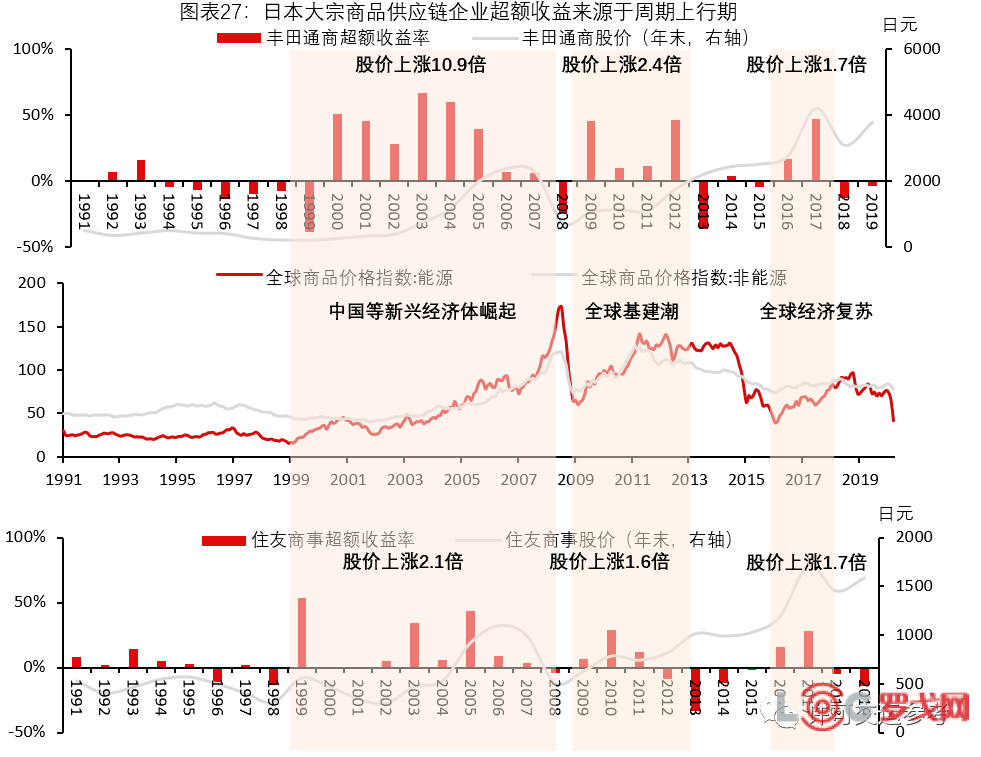

3.2.1 推动三波行情的最核心驱动力都是β

成熟期的大宗商品供应链行业也难逃周期的宿命。作为派生需求演化的行业,其商业模式注定了大宗商品价格会成为影响企业利润最大的扰动项。推动日本供应链行业三波行情的最核心驱动力都是β。

第一波行情复盘(1999-2007年):

背景:21世纪初,中国经济的爆发式增长带动一轮大宗商品牛市。

结果:能源类、非能源类商品价格指数分别上涨10.7倍、2.7倍。

第二波行情复盘(2009-2012年):

背景:2008年金融危机后,全球基建潮拉动大宗商品需求增长。

结果:能源类、非能源类商品价格指数分别上涨2.2倍、1.4倍。

第三波行情复盘(2016-2017年):

背景:全球经济复苏,带动一轮大宗商品小牛市。

结果:能源类、非能源类商品价格指数分别上涨2.1倍、1.2倍。

资料来源:Bloomberg,方正证券研究所

顺丰控股:6月营收262.54亿元,同比增长13.43%,连续5个月超行业增速,稳步上升趋势明显

1959 阅读

跨省最快7小时达,货拉拉的新服务竟还打下30%价格!

1711 阅读

王卫连续两年出席!为什么是顺丰?背后有何深意?

1618 阅读效率领跑行业,70%企业复购!揭秘被巨头复购16次的大小车方案

1374 阅读运多星指数级增长解码:数字科技、生态服务、合伙人制度的三重破局密钥

1081 阅读顺丰航空开通“西安=万象”国际货运航线,助力危险品航空运输高质量发展

1027 阅读马云要求淘宝闪购稳定在8000万单

995 阅读德邦股份二季度环比改善,无人叉车、辅助驾驶等技术应用助力降本

1006 阅读四川顺丰与成都公交合作正式启动

936 阅读沃尔玛回应山姆变普通超市

927 阅读