[罗戈导读]从美国巨头经验看快递入局快运的发展空间。从1978年到1987年,美国零担行业CR4 由25%提高到42%。进入21世纪后,快递巨头UPS 和FedEx 的进入使零担市场格局发生了新的变化,行业中兼并重组频繁,市场集中度进一步提升。

[罗戈导读]从美国巨头经验看快递入局快运的发展空间。从1978年到1987年,美国零担行业CR4 由25%提高到42%。进入21世纪后,快递巨头UPS 和FedEx 的进入使零担市场格局发生了新的变化,行业中兼并重组频繁,市场集中度进一步提升。

内容概述:

● 快递每月谈:从美国巨头经验看快递入局快运的发展空间。从1978年到1987年,美国零担行业CR4 由25%提高到42%。进入21世纪后,快递巨头UPS 和FedEx 的进入使零担市场格局发生了新的变化,行业中兼并重组频繁,市场集中度进一步提升。

从快运业务对巨头的贡献比例来看,UPS货运业务收入占比稳定在16%左右,营业利润占比稳定在9%左右,FedEx货运分部收入占比稳定在12%左右。对标国内企业,快运业务的比例提升空间巨大,有望成为新的增长点。而近年来家电、家具等大件网购需求的兴起为快运行业(尤其是大件电商快递)增长提供动力。

● 行业业务量增速中枢继续下移。2018年1月全国快递服务企业业务量完成39.9亿件,同比增长80.3%。受与去年春节错位影响,同比增速大幅提高。假设去年1月正常运行19天,则今年1月可比口径业务量增长大约为11%。

● 快递平均单价继续环比回升。2018年1月全国快递单月平均单价为12.5元,同比下滑10.9%,降幅扩大,但最近3个月单价环比持续回升。

● 行业集中度继续提高,市场结构优化。2018年1月快递服务品牌集中度指数CR8首次达到80.0,环比增加1.3,体现竞争格局继续改善。

● 有效申诉率继续下降,服务质量改善。2018年1月全国快递服务有效申诉率为百万分之5.03,同比减少7.62,环比减少1.93。韵达继续领跑申诉率排行。

● 韵达、中通继续领跑,申通回升明显。顺丰、申通、韵达继续公布月度经营数据,业务量方面,韵达、中通继续保持超越行业的增长,而申通增速提升明显,我们认为主要是公司“去大件”的政策带来的业务量弹性。

韵达的单件收入下降主要原因是公司派费不计入收入、继续减少重货造成件均重量下降,并不代表价格战加剧、竞争力下降,相反重货比例下降会提高干线的盈利能力。

申通业务量恢复较高增长,单件收入上升最主要的贡献来自派费提升,另外重货的中转费提升也有贡献。值得注意的是,申通公告派费提升,主要是公司提升了纸质面单派费,从而引导客户更多使用电子面单。

美国公路货运业经历了与我国截然不同的发展历程。

一是美国公路货运起步更早。早在20世纪初,汽运便凭借着灵活性强等优点逐渐进入大众运输领域,成为当时美国铁路运输的重要补充。

二是美国公路货运业曾经历了长时间的管制。从州际商务委员会(ICC)1935年颁布《汽车运输法案》开始,一直到1980年美国国会通过《汽车运输方案修正案》开始放松管制,五十余年的时间中公路运输业面临着政府对运输价格、市场准入退出、运输安全等方面全方位的管制。

从实践结果来看,虽然政府管制的出发点是抑制恶性竞争、维护市场秩序,但实际上对美国公路物流业的发展产生了明显的阻碍作用。

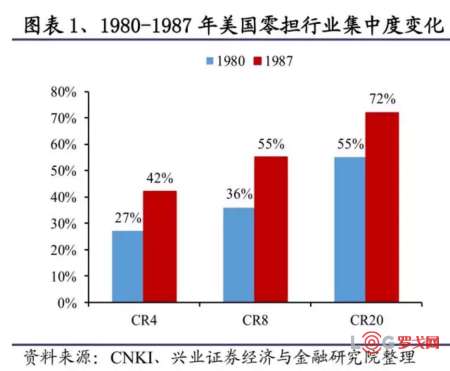

在上世纪80年代公路运输业管制逐步放开之后,美国零担物流业开启了黄金发展时期,但竞争也大大加剧,导致大量企业倒闭,市场集中度明显上升。从1978年到1987年,美国零担行业CR4由25%提高到42%。进入21世纪后,快递巨头UPS和FedEx的进入使零担市场格局发生了新的变化,行业中兼并重组频繁,市场集中度进一步提升。

目前,美国的零担物流行业已经处于成熟与联盟阶段,属于寡头垄断市场。行业大规模整合兼并的热度已经退去,市场格局趋于稳定。从市场集中度来看,2016年美国零担行业CR4、CR8、CR10分别达到43.61%、66.94%、74.58%,远高于我国零担市场1.9%、2.8%、3.2%的集中度,更接近我国快递行业的集中度水平。

在高度集中的市场格局下,龙头企业的收入和盈利体量更为庞大。根据SJ咨询的数据,2016年美国零担物流行业规模为349亿美元,换算成人民币约合2264亿元,明显小于我国零担行业的2016总规模1.1万亿元。但由于市场集中度更高,300多亿美元的零担市场就培育出了11家收入规模超过10亿美元的企业,其中有8家企业收入超过德邦2016年零担业务(102.82亿元,即1584.89百万美元)的营业额。

这意味着,未来随着我国零担市场集中度的提升,零担龙头企业在体量上仍然有着非常可观的增长空间。如果对照第一名FedEx Freight的市场份额(2016年为16.99%),按照零担行业1.1万亿的行业规模估算,我国零担第一企业的营业额有望达到1870亿元以上。

美国快递业巨头FedEx与UPS都是通过收购方式进军快运业务,2016年其零担业务营业收入分别排美国零担行业第一位与第五位。从2008-2016年两大巨头的营业收入与非经常项目前利润(为了更好反映企业主营业务的经营业绩,此处选取非经常项目前利润,剔除非经常项目的影响)变化情况可以看出,两大巨头营业收入与非经常项目前利润体量差异较小,差异在于二者增速。

FedEx17财年(16年6月1日-17年5月31日,依此类推)与18财年营业收入增速分别为14%、25%;UPS在15年、16年的收入增速分别为6%、11%,FedEx收入增速更快。此外,FedEx非经常项目前利润增速远高于收入增速,15-18财年非经常项目前利润增速都高于100%;UPS的非经常项目前利润增速基本与营业收入增速保持一致(2012年员工养老金计划支出48亿美元导致营业成本大幅上升),可见FedEx成本管控能力较强。

从收入产品结构可以看出,2005年之前,UPS的货运收入(2002年之前货运规模很小,被并入非包裹业务;2002年之后非包裹业务正式变为货运与供应链业务)占比较小,不足10%;2005年并购OverniteCorp.(现称为UPSFreight)后货运与供应链业务收入占比迅速提升;之后收入产品结构稳定,目前货运与供应链业务收入占比稳定在16%左右。

从利润的产品结构来看,2006年之前货运业务对利润贡献极小,甚至处于亏损状态;考虑到2007年公司养老基金计划大幅支出导致国内包裹业务亏损1406百万美元,因此2007年利润产品结构中货运与供应链占比急剧上升至39%这一数值不具有参考意义,营业利润产品结构图中已将2007年剔除;2008年由于美国经济衰退与燃油成本上涨,货运部门营业利润为-450百万美元;09年后货运与供应链业务基本步入正轨(2012年由于line haul网络增长4000万美元与燃油成本上涨30%,货运部门营业利润为15百万美元,同比下降97%),对利润贡献率稳定在9%左右。

FedEx虽然在1998年就收购Caliber System集团(包括子公司Viking Freight)正式进入零担市场,但是在2001年之前这场收购对公司贡献主要体现在Caliber System子公司RPS带来的快递业务收入。直到2001年公司收购美国另一家区域零担龙头American Freightways,FedEx才单独成立联邦快递货运,将货运业务独立出来。

收购American Freightways为公司2001年带来6.3亿美元的收入贡献,在2002年公司将American Freightways与Viking Freight分别重新命名为FedEx Freight East和FedEx Freight West。2002年后货运业务进一步做大做强,除了2016年并购TNT为联邦快递集团带来7401百万美元的收入贡献,从而导致货运业务收入占比略有下降外,目前货运业务对收入贡献稳定在12%左右。

纵观2016年中国零担行业收入前十位,快递企业中只有对标UPS与FedEx的顺丰以23.4亿元的零担业务收入在行业前十中占据一席之地。除了顺丰、百世(2016年货运业务收入排零担行业第12位),国内其余快递企业的快运业务都处于发展初期,业务量较小。

截至2017年6月,顺丰拥有专业重货网点478个,重货中转场8个,场地总面积超过18万平方米,覆盖全国31个省(区、市)的236个主要城市及地区,配备专业车辆3000余台,专业设备工具212项。时效和质量方面,重货快运产品时效达成率为90%~95%。

2017年前三季度,顺丰重货业务收入为29.7亿元,同比增长86%,占总收入比例为6%。如果按照UPS较为稳定的货运业务收入占比16%来算,顺丰前三季度的货运业务收入可以达到79.7亿元(顺丰17年前三季度总收入为498.3亿元)。

百世快运凭借现代化的作业设备、信息化管理,以及全国统一的标准化流程等核心竞争力,发展迅猛。

截至2017年9月底,百世快运已拥有130多个转运中心、7500多个服务网点,以及2400多条班线,服务范围覆盖全国。2012~2016年,百世快运业务量年均复合增长率达93%,2017年前三季度百世物流货运业务收入22.1亿元,占总收入比例已达16%,货运业务全年收入占比有望超过UPS。

除了顺丰与百世,通达系中中通快运业务发展较快。

截至2017年12月,中通快运在全国共开设直营分拨中心51个,总面积约25万平方米,加盟分拨中心5个,开通省际干线677条。此外,还建立了50个集配站以及2576家一级网点,日货量超过7200吨。韵达、圆通在2017年才起网快运,申通在18年首日才正式推出快运业务。

对标UPS与FedEx,从国内各企业快运业务收入占比可以看出,快递企业的快运业务收入占比提升空间巨大,有望成为新的增长点。

电商多年的发展形成了网购的消费习惯,以前由于物流能力的限制网购以小件为主。而近年来家电、家具等大件网购需求的兴起为快运行业(尤其是大件电商快递)增长提供想象空间。

无论是从快运业务营业收入(绝对值)还是从快运业务收入占比(相对值)来看,快运市场发展空间都很广阔。在巨大的增量市场中,大家电、家具等品类电商渠道渗透率提升将推动5-100kg公斤段产品成为物流增长的新焦点。

据贝恩预测,目前渗透率较低的大家电、家装等品类到2020年电商渠道渗透率将分别达到55%、25%。受益于大件电商渗透率提升,快运市场5-30kg增速将达到25%,居所有公斤段之首,30-100kg公斤段增速将达到20%,5-100kg产品应是布局快运重点。

快递件数:2018年1月全国快递服务企业业务量完成39.9亿件,同比增长80.3%。去年1月受春节影响快递业务量较低,且由于今年1月临近春节推动业务量,使得今年1月同比增速较大。

我们假设去年1月正常运行19天,则今年1月可比口径业务量增长大约为11%。

快递收入:2018年1月全国快递业务收入完成497.5亿元,同比增长60.5%。

快递平均单价分析:2018年1月全国快递单月平均单价为12.5元,同比下滑10.9%,但环比连续三个月回升。

快递件数:2018年1月,同城快递业务量完成9.1亿件,同比增长62.6%,占当月总业务量22.9%;异地快递业务量完成29.8亿件,同比增长86.2%,占当月总业务量74.8%;国际/港澳台快递业务量完成0.9亿件,同比增长87.4%,占当月总业务量2.3%。

快递收入:2018年1月,同城快递业务收入完成73.1亿元,同比增长61.7%,占当月总收入14.7%;异地业务收入完成252.2亿元,同比增长62.4%,占当月总收入50.7%;国际/港澳台业务收入完成52.2亿元,同比增长41.5%,占当月总收入10.5%,其它业务收入完成120.0亿元,占当月总收入24.1%。

快递平均单价分析:2018年1月,同城快递平均单价8.0元,同比下滑0.6%;异地快递平均单价8.5元,同比下滑12.8%;国际及港澳台快递平均单价57.3元,同比下滑24.5%。

快递件数:2018年1月,东部地区业务量完成32.1亿件,同比增长82.8%,占当月总业务量80.6%;中部地区业务量完成4.7亿件,同比增长77.3%,占当月总业务量11.8%;西部地区业务量完成3.0亿件,同比增长61.2%,占当月总业务量7.6%。

快递收入:2018年1月,东部地区业务收入完成399.5亿元,同比增长61.2%,占当月总收入80.3%;中部地区收入完成55.2亿元,同比增长60.5%,占当月总收入11.1%;西部地区业务收入完成42.8亿元,同比增长55.1%,占当月总收入8.6%。

快递平均单价分析:2018年1月,东部单月平均快递单价12.4元,同比下滑11.8%;中部单月平均快递单价11.7元,同比下滑9.5%;西部单月平均快递单价14.1元,同比下滑3.8%。

集中度:2018年1月,快递服务品牌集中度指数CR8为80.0,同比增加5.7%,环比增加1.3,行业集中度保持高位。

申诉率:2018年1月,消费者对43家快递企业进行了有效申诉,全国快递服务有效申诉率为百万分之5.03,同比减少7.62,环比减少1.93。

企业申诉率排名:2018年1月,有效申诉率最高的3家快递企业为全峰快递、国通快递、宅急送,分别为35.29、29.11和25.76件/百万件快件;有效申诉率最低的3家快递企业为中外运-空运、京东、苏宁易购,分别为0.23、0.41和0.52件/百万件快件。

快递件数:2018年1月,顺丰速运业务量完成3.2亿件,同比增长33.2%;申通快递业务量完成3.6亿件,同比增长69.2%;韵达快递业务量完成4.9亿件,同比增长137.1%。圆通快递2017年上半年快递业务量完成22.6亿件,同比增长19.1%;中通快递2017年第三季度快递业务量完成15.4亿件,同比增长39.4%;百世物流2017年第三季度快递业务量完成10.1亿件,同比增长92.6%。

韵达、中通继续保持超越行业的增长,而申通增速提升明显,我们认为主要是公司“去大件”的政策带来的业务量弹性。

快递服务业务收入:2018年1月,顺丰速运实现业务收入73.4亿元,同比增长24.4%;申通快递实现业务收入12.4亿元,同比增长82.7%;韵达快递实现业务收入9.8亿元,同比增长118.1%。圆通快递2017年上半年实现业务收入82.1亿元,同比增长10.6%;中通快递2017年第三季度实现业务收入29.91亿元,同比增长32.6%;百世物流第三季度实现快递业务收入32.66亿元,同比增长147.6%。

快递服务单票收入:2018年1月,顺丰速运实现单票收入22.9元,同比下滑6.6%;申通快递实现单票收入3.5元,同比增长8.1%;韵达快递实现单票收入2.0元,同比下滑8.0%。圆通快递2017年上半年实现单票收入3.6元,同比下滑7.2%;中通快递2017年第三季度实现单票收入2.05元,同比下滑4.2%;百世物流2017年第三季度实现单票收入3.2元,同比增长28.6%。

10月开始,快递企业为了备战双十一,提高了对重货的歧视性定价(专门针对重货的中转费、派费提高),造成这些快递公司的重货比例明显降低,带来单价收入的下降,而百世、顺丰等公司单件收入明显提升,与重货比例提高息息相关。

另外,从绝对值上看,韵达、中通与其他公司差距明显,主要原因是韵达、中通的派费不计入收入,而圆通、申通等公司计入收入。

韵达的单件收入下降明显,主要原因是公司派费不计入收入、继续减少重货造成件均重量下降,并不代表价格战加剧、竞争力下降,相反重货比例下降会提高干线的盈利能力。

申通单件收入上升最主要的贡献来自派费提升,另外重货的中转费提升也有贡献。另外,申通公告派费提升,主要是公司提升了纸质面单派费,从而引导客户更多使用电子面单。

顺丰的单件收入上升与冷链、快运等服务产品比例提升有关。

此文系作者个人观点,不代表物流沙龙立场

农夫山泉23-25届校园招聘供应链类岗位

4914 阅读

顺丰社招运营经理;B端销售;仓储管理经理;支付业务负责人;客户管理岗等

4404 阅读

益海嘉里(金龙鱼)2025校招供应链、物流储备生

4408 阅读盒马社招运输经理;店仓管理专员;仓储业务物资管理高级专员;店仓经理

4166 阅读京东社招项目运营岗;客户体验分析;配送运营岗;客户经理岗;营业部负责人岗

4104 阅读华润啤酒2025届校园招聘物流管培生

3984 阅读特斯拉智能制造校招专项:24-25届物流、供应链类岗位

3988 阅读曼伦2025校招供应链物流岗位

3816 阅读新华三集团2025届校园招聘供应链类岗位

3655 阅读KK集团2025届全球校园招聘供应链岗位

3590 阅读