[罗戈导读]运营数据稳定增长,亏损同比环比均有好转,利润改善超预期。

[罗戈导读]运营数据稳定增长,亏损同比环比均有好转,利润改善超预期。

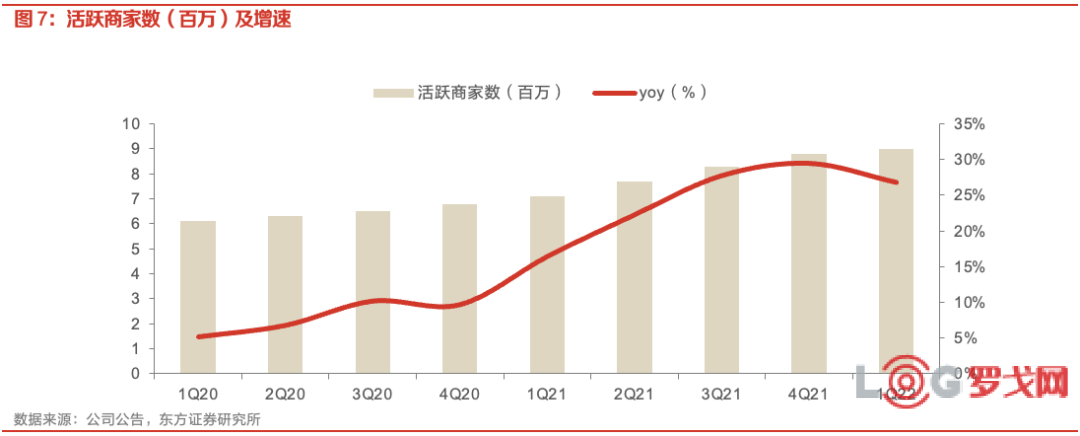

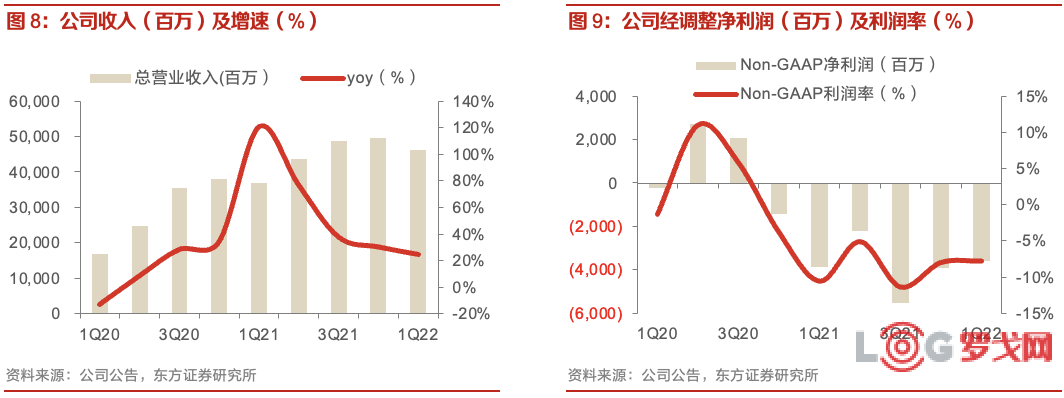

运营数据稳定增长,亏损同比环比均有好转,利润改善超预期。22Q1平台交易用户数达6.93亿(yoy+21.7%),单用户年平均交易笔数37.2(yoy+22%),年度活跃商家数量同增26.6%至900万。22Q1营收462.7亿元,同增25%,Non-GAAP净利润-35.8亿元,亏损同比和环比均实现收窄(21Q1-38.9亿,22Q4-39.4亿),OPM为-7.8%。3月起受疫情影响,预计22Q2外卖、到店酒旅业务受到较大冲击。

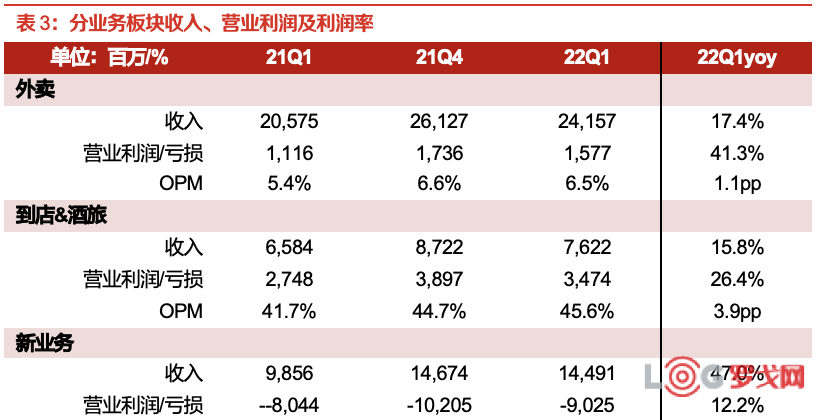

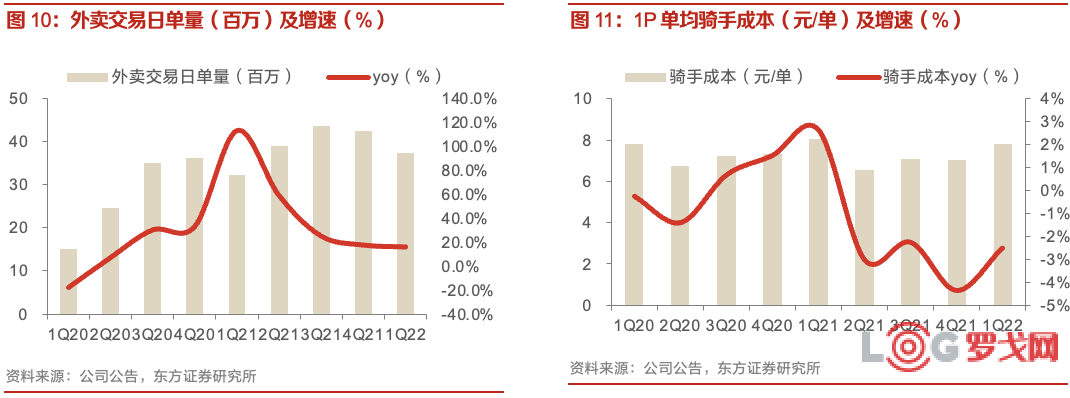

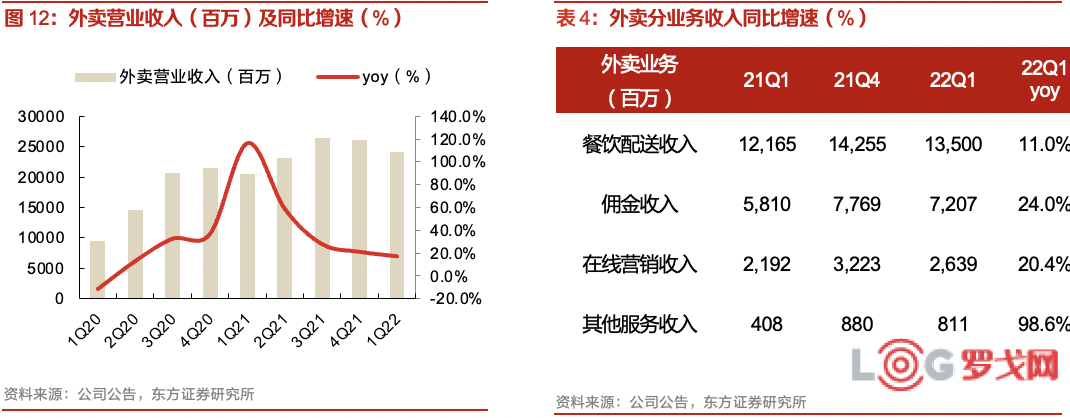

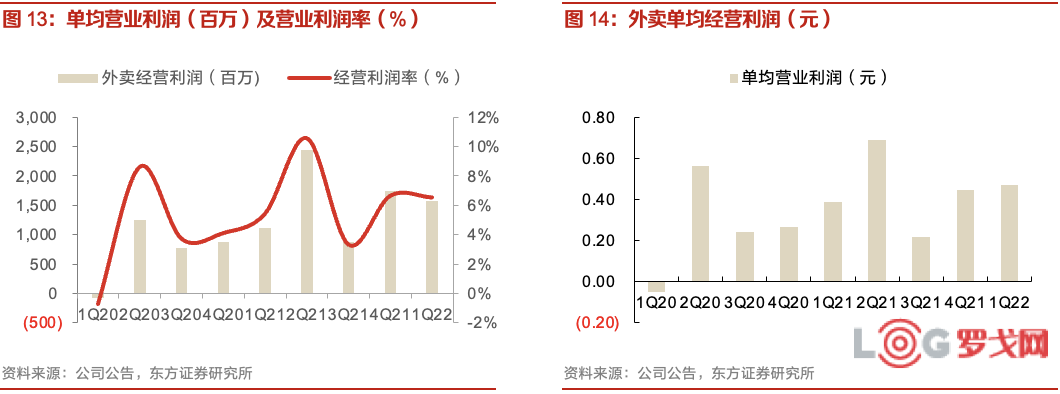

外卖业务:疫情影响下保持韧性增长,OPM略超预期。22Q1外卖交易用户数及交易频次均同比增加,日单达3740万单(yoy+15.8%),且AOV同比提升,会员制度持续完善,中高频用户增加并提频,高客单订单占比提升。Q1外卖收入241.6亿元,同增17.4%,单均配送成本 7.8 元、同比降 0.2 元,经营利润15.7亿元(yoy+41.3%),单均OP 0.47元(21Q1为0.38元),OPM6.5%(yoy+1.1pct)略超预期。经营利润率的提高主要由于配送供给及运营效率提升、补贴下降等。

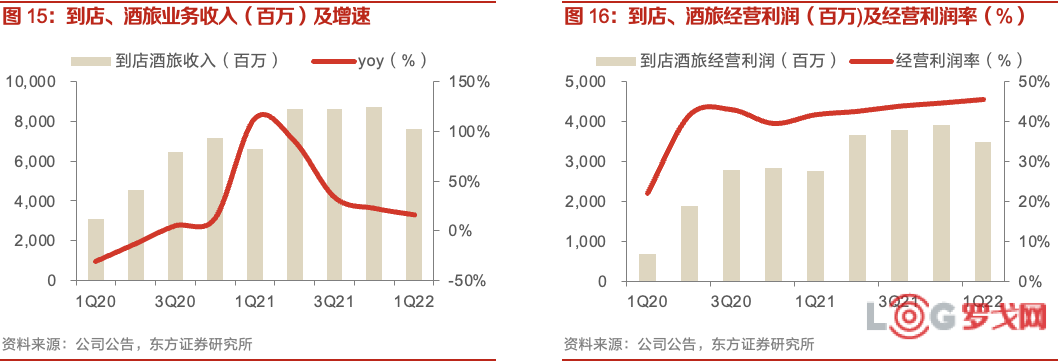

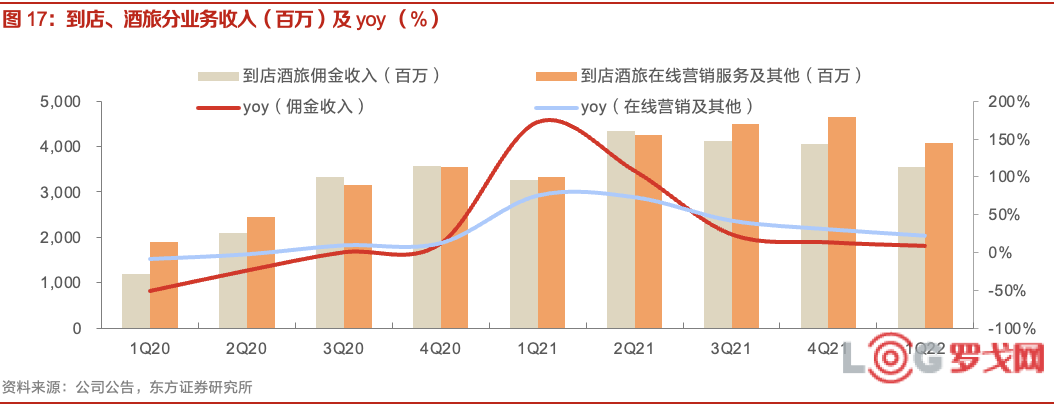

到店、酒旅业务:受疫情影响业绩前后分化,收入结构性变化,OPM超预期。营业收入同增15.8%至76亿元,主要由于1、2月的分部收入以及营业利润的强劲增长,其中在线营销收入表现较好,达40.8亿元,同增23%。佣金收入35.43亿元,同增8.8%;经营利润34.7亿元,OPM 45.6%超预期,主要是由于疫情影响下经营利润率较低的酒店业务占比下降及销售费用下降。酒店受疫情影响最大,间夜量同比下降个位数,供给结构上高星级酒店过夜量占比达到17.4%,创历史新高。

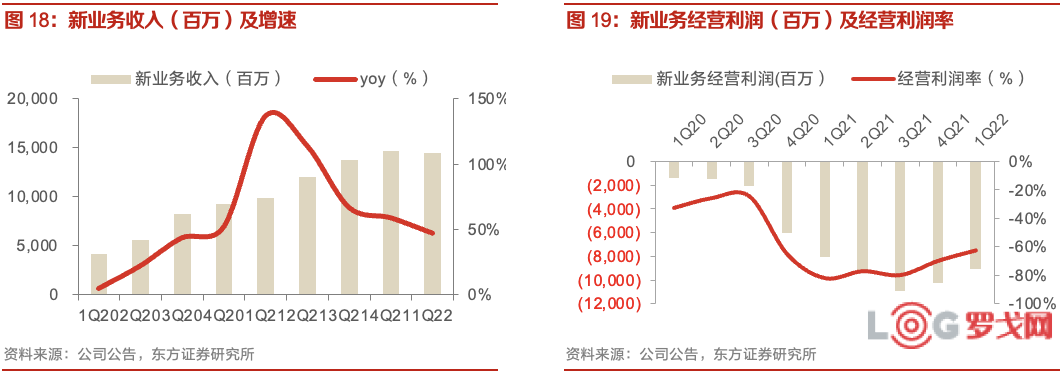

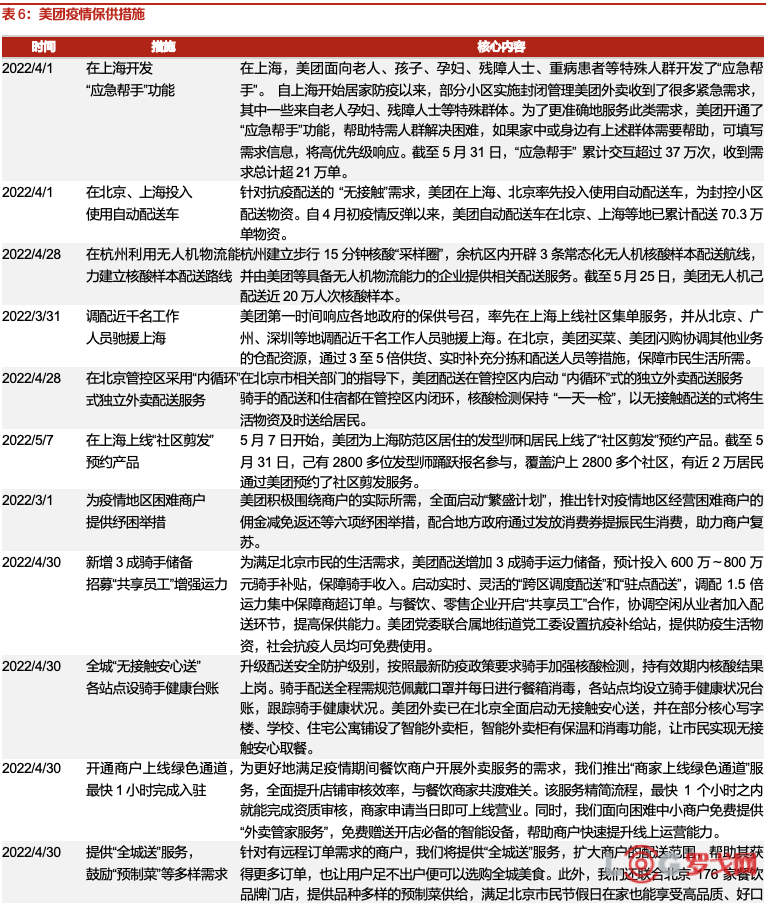

新业务:整体亏损进一步收窄超预期,零售业务实现高增长。Q1新业务收入同比增长47%达145亿元,主要由零售业务扩张所驱动,经营亏损持续收窄至90亿元,经营亏损率环比缩窄至62.3%,超市场预期。美团闪购用户数以及交易频次持续增加,订单量/GTV同增70%/80%,日单量390万,受疫情影响程度小于外卖。美团买菜 22Q1高增长,订单量同增近120%,日单量达历史新高,运营效率提升。美团优选持续关注高质量增长并不断提高运营效率,降本增效,关注区域差异化,动态调整资源配置。我们预计未来新业务经营亏损将持续改善。

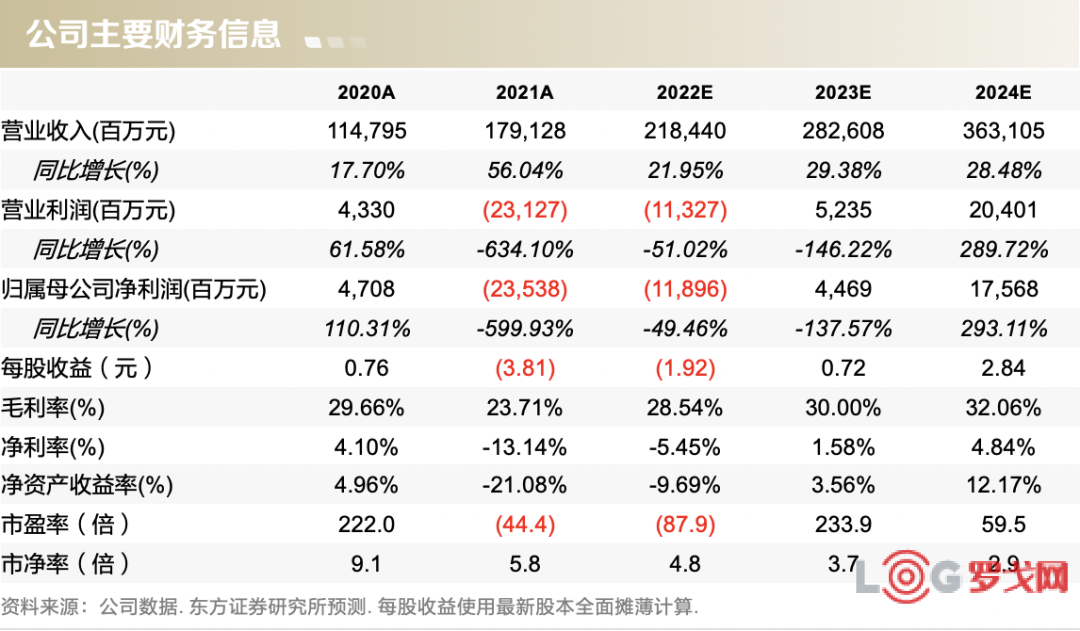

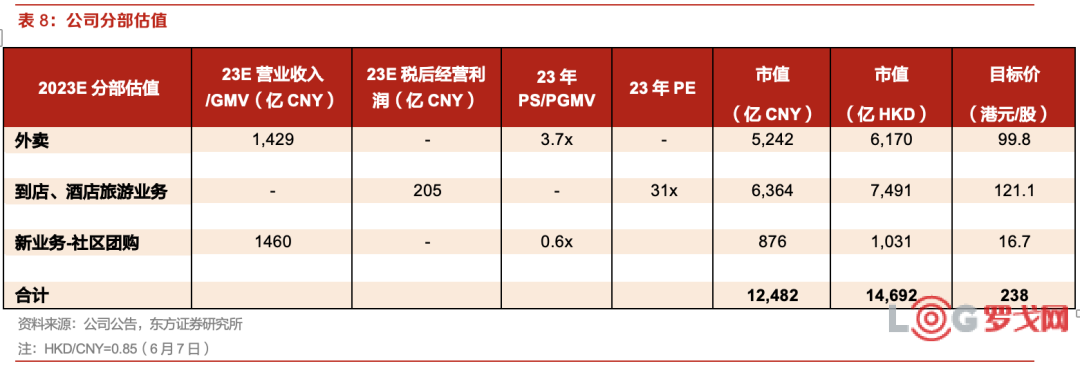

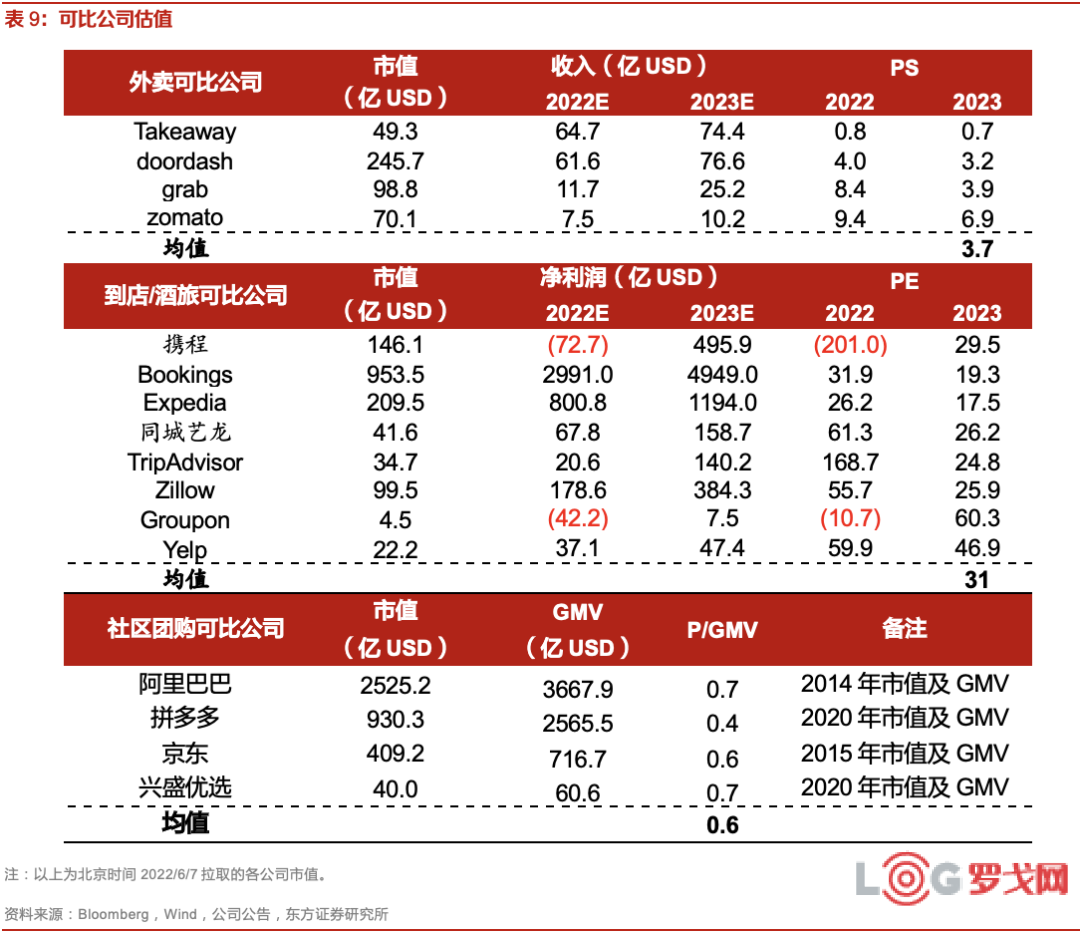

我们预测公司22-24每股收益-1.92/0.72/2.84元(原预测22-24为 -2.24/0.64/3.04元),采取分部估值,给予外卖业务3.7x PS,预计23年收入1429亿CNY;给予到店及酒旅31x PE,预计23年实现利润205亿CNY;新业务只考虑社区团购估值,给予0.6x P/GMV,预计23年GMV 1460亿,公司合理估值为14692亿HKD,目标价238元HKD,维持“买入”评级。

风险提示 政策管控,市场竞争加剧,疫情及消费不利影响,新业务增长不及预期

1. 疫情影响从Q1持续至Q2,Q3有望逐步恢复

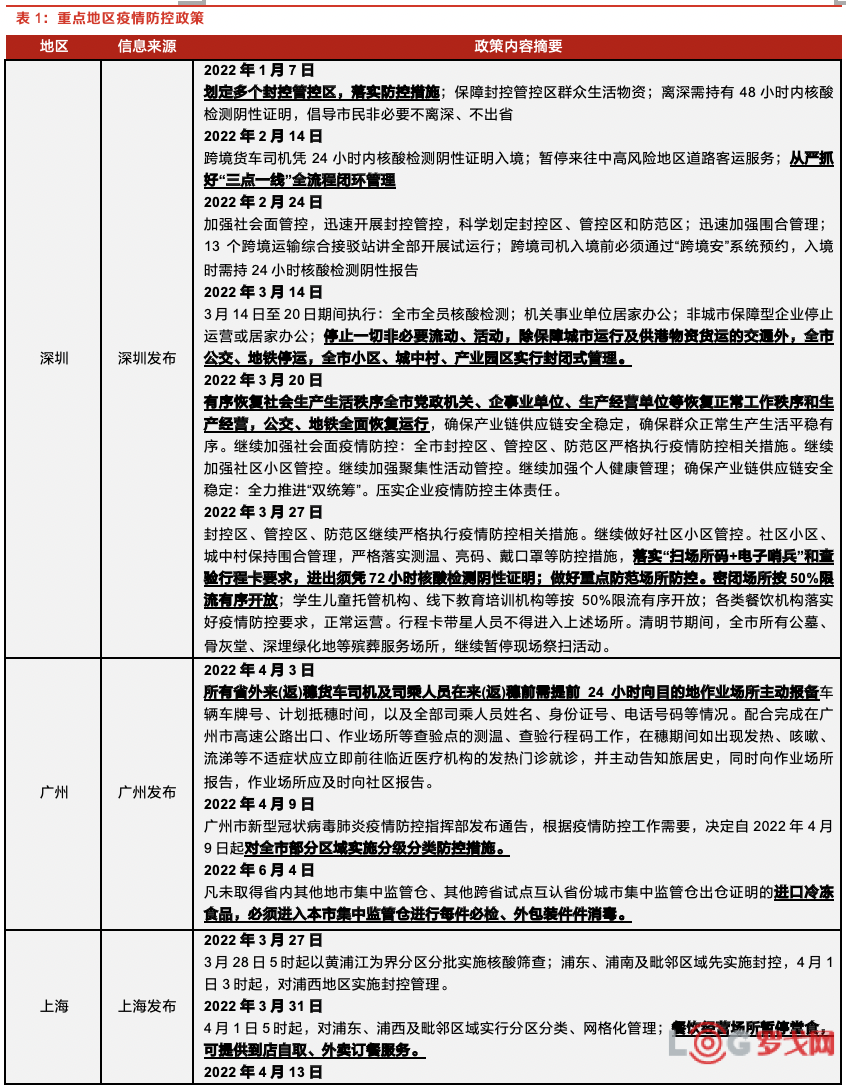

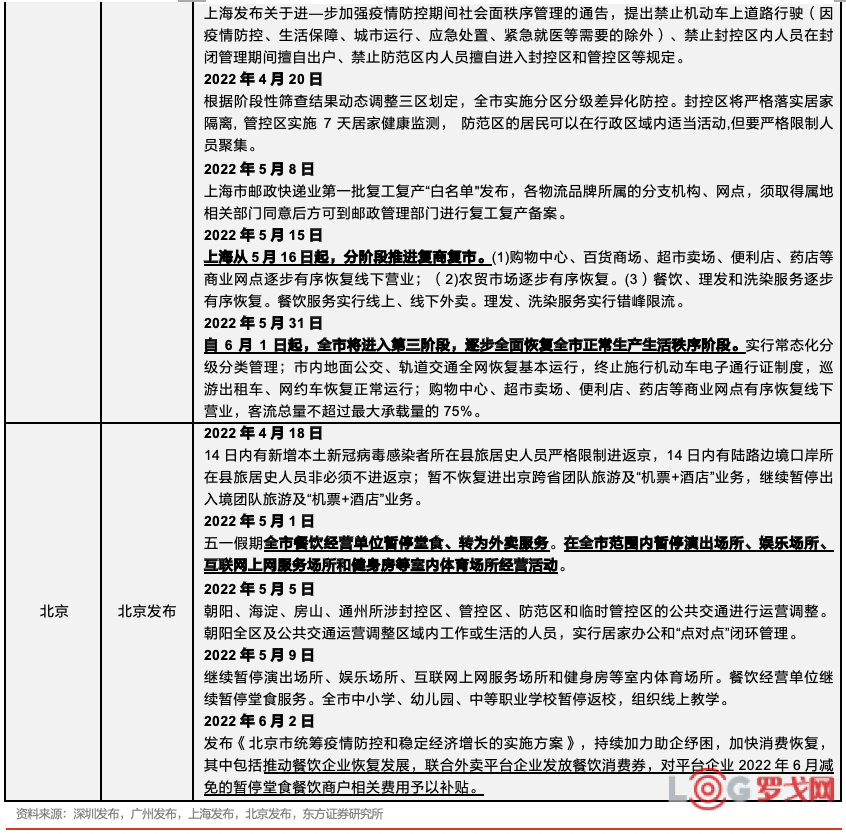

新一轮疫情反弹,集中在一线城市,对餐饮外卖、到店酒旅业务冲击较大。22Q1起,深圳、广州、上海、北京等多地陆续出现新冠疫情,新一轮疫情存在严重外溢风险,影响范围涉及全国多地,多地实施了“最严”封控防疫措施,大范围停工、停产。1月底广州深圳新增确诊人数小幅波动,并于4月中上旬达到峰值,开始分级分类管控措施;2月深圳新增确诊人数开始增加,于3月达到峰值,并开始居家停止非必要流动等强管控;3月下旬上海地区疫情大范围出现,日新增确诊病例破千,4-5月持续影响,并采取居家隔离,减少流动,暂停堂食,外卖不进楼(放置小区门口)等措施;4月底北京新一轮疫情,开始加强管控,五一假期全市餐饮停止堂食,娱乐场所、互联网上网服务场所、室内体育场所暂停经营,管控措施在假期后持续。

疫情影响公司业绩,动态变化需持续观测。整体来看,疫情对线下消费特别是餐饮消费、到店酒旅造成冲击,尤其一线城市,而美团外卖、到店业务一线占比高,对美团业务造成较大影响,且到店的一线城市GTV占比高于外卖,因此受影响程度到店>外卖;从业务板块来看,由于跨城流动,线下堂食受抑制性强,酒旅受影响程度大于到店大于外卖;从影响时间来看,22Q1开始受到疫情影响,Q2疫情影响程度大于Q1,6月开始逐步恢复。

2. Q1整体经营情况:运营数据稳定增长,亏损同比环比均有好转

交易用户、交易频次、年度活跃商家均实现稳定增长。22Q1平台交易用户数达6.93亿,yoy+21.7%,环比增加240万新用户,增速有所放缓;单用户年平均交易笔数37.2,yoy+22%,环增1.4笔/人,进一步加强了高质量用户的转化和提频,以外卖为例,22Q1中高频交易频次增速超过平均水平;商家方面,年度活跃商家数量同增26.6%至900万,环增20万,整体保持较高增速。

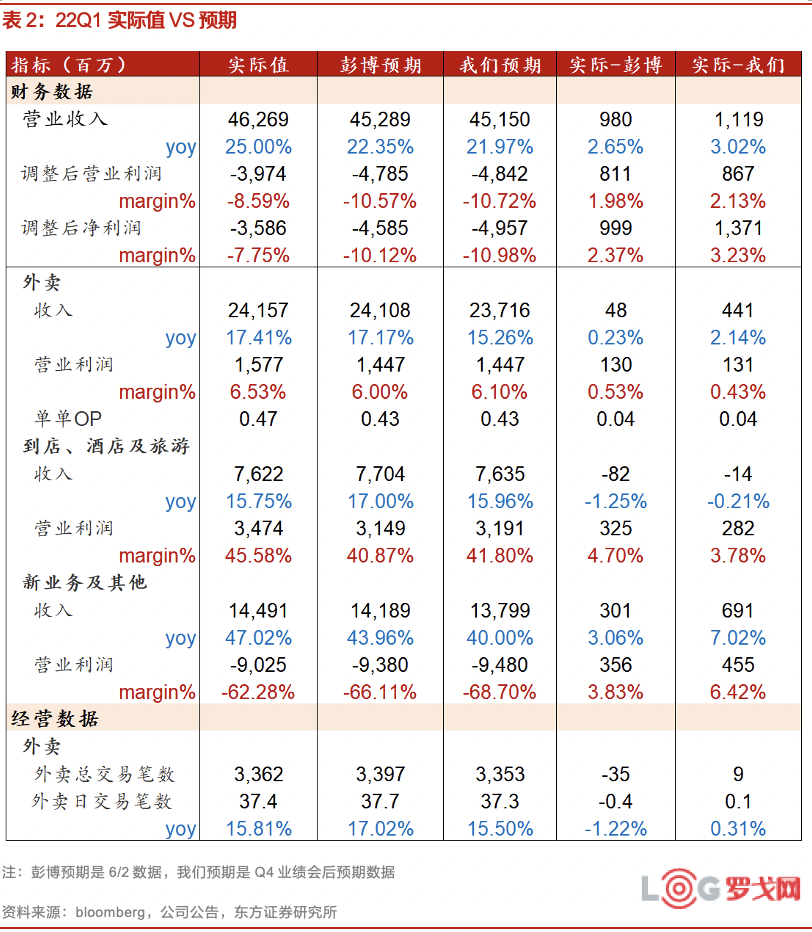

业绩增长符合预期,经营利润超预期。收入方面,外卖业务收入同增17.4%超预期(VS 我们预期收入同增15.3%),到店及酒旅收入同增15.8%符合我们此前预期(低于市场预期),新业务收入同增47%(VS我们预期同增40%),超我们和市场预期。营业利润方面,各业务超预期,尤其是新业务营业亏损改善幅度大,Q1亏损90.3亿(亏损改善超我们预期4.6亿,超市场预期3.6亿),外卖营业利润率6.5%,超我们和市场预期(VS我们预期6.1%),单单OP超我们和一致预期0.04元;到店及酒旅营业利润率45.6%超我们及市场预期(VS我们预期41.8%),盈利情况整体表现好。

整体财务:22Q1美团总营收462.7亿元,同比增长25%,收入环比下降6.6%,主要由于餐饮外卖、到店酒旅业务受到季节性因素及疫情影响。Q1调整前营业利润-55.8亿,经调整EBITDA-18.4亿元,Non-GAAP净利润-35.8亿元,同比和环比均实现收窄(21Q1-38.9亿,21Q4-39.4亿),OPM为-7.8%,亏损的缩窄主要由于1)外卖业务补贴下降,运营优化;2)到店及酒旅业务结构占比变化,销售费用下降等;3)新业务的持续改善,亏损持续缩窄。分变现类型看,餐饮外卖配送服务收入135亿元,同增11%;佣金收入130亿元,同增19.6%;在线营销收入70亿元,同增23.9%。

分板块来看,22Q1餐饮外卖和到店酒旅实现韧性增长,新业务持续改善。1)餐饮外卖业务,受疫情及疫情下管控措施影响,外卖供给及履约受到限制,但仍保持一定韧性增长,Q1订单总交易笔数33.62亿(yoy +15.8%),Q1 营收 241.6亿(yoy +17.4%),经营利润 15.7亿,OPM 6.5%,同比提升1.1pct;2)到店、酒店及旅游业务,到店、酒旅在1、2月保持了强劲增长,3月因为疫情受到较大冲击,到店酒旅Q1营收 76.2亿(yoy+15.8%),经营利润 34.7亿,OPM 45.6%。3)新业务方面,亏损额及亏损率皆环比缩窄,亏损额-90.3亿, Q1营收 144.9亿(yoy +47%) ,增速有所下滑,主要是由于从规模扩张向高质量转变带来营收增速下降。

3. Q1外卖业务:疫情影响下保持韧性增长,营业利润超预期

疫情下外卖仍保持韧性增长,交易用户数、交易频次提高。22Q1外卖季度交易用户数及交易频次均同比增加,尤其中高频次用户交易频次增速超过平均水平,外卖交易总单量同增15.8%达33.6亿单,日单达3740万单,AOV同比提升,共同推动GMV增长。单量和客单价的同比提高主要由于1)会员制度持续完善,补贴策略调整。在补贴策略上,补贴向会员倾斜,并主打提频,面向会员的优惠券从6元×4张变为5元×6张,降低单次优惠券金额,提高优惠券频次;2)线上消费场景不断丰富,持续加强消费者心智。

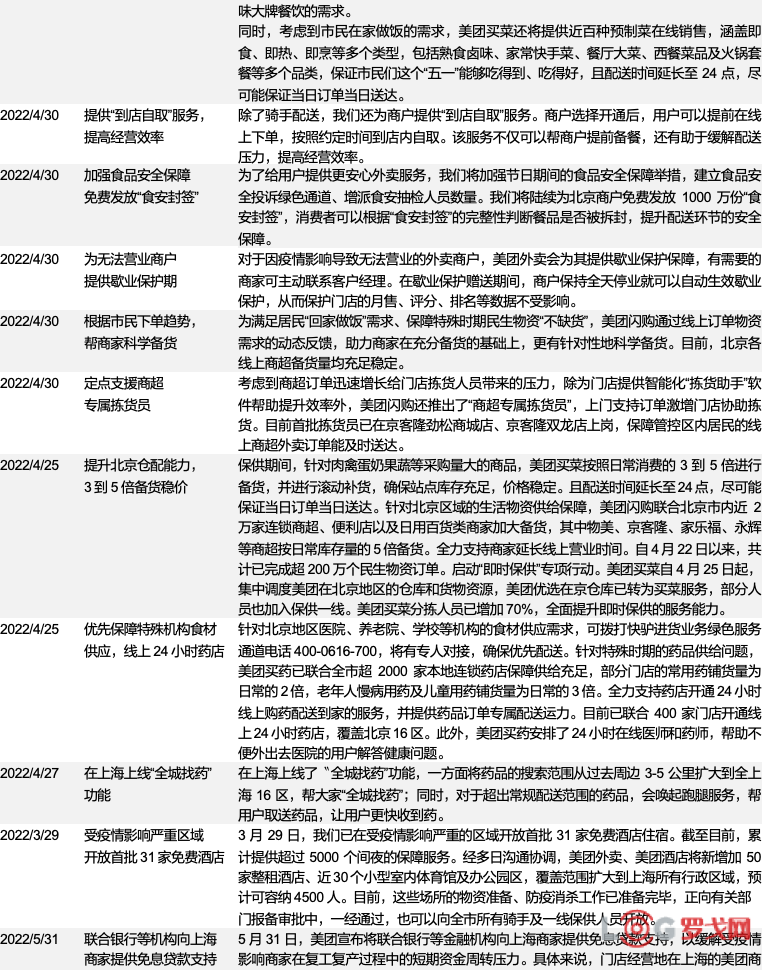

疫情期间履行平台社会责任,最大化发挥平台社会价值:1)用户端,持续加强外卖服务的便利性、多样化,为疫情地区提供生活保障。春节期间,增加提供年夜饭商家数量,为家庭聚会和庆祝节日订单提供便利性;疫情期间,尽最大能力为封控城市消费者提供食品、饮料及生活必需品,推出“社区团餐”、“应急帮手”等服务来帮助有需要的人群,覆盖9000个社区、1000多万用户,“应急帮手”自运营以来收到21万份请求,其中90%来自老人孕妇,发挥平台的社会价值;2)商家端,助力中小商家共渡疫情难关。疫情期间,外卖订单成为很多商家的第二生命线,美团平台向商家提供佣金返现、免费外卖管家服务、免费智能运营设备等服务,降低商家经营成本,助力中小商家度过疫情难关;3)骑手端,加强员工关怀与安全保障。在疫情期间为上海、深圳等地3000多位骑手提供免费核酸检测服务、为封控区骑手提供免费住宿或休息站、推出第二代智能头盔保障骑手安全,积极推进职业伤害保障工作,努力为平台骑手提供关怀与福利。

餐饮外卖业务增长稳健,收入及营业利润超预期。 Q1餐饮外卖收入241.6亿元,同比提高17.4%,占总收入的52.2%,受季节性因素及疫情影响环比较21Q4下降7.5%。外卖收入中,餐饮外卖配送服务收入135亿元(yoy+11%),佣金收入72.1亿元(yoy+24%),外卖广告收入26.4亿元(yoy+20.4%),其他服务收入8.11亿元(yoy+98.6%)。餐饮外卖Q1的经营利润为15.7亿元(yoy+41.3%),OPM为6.5%,营业利润率的提高主要由于:1)配送供给及运营效率提高;2)补贴下降,一方面由于补贴策略调整,补贴向会员用户倾斜,另一方面,3月中下旬以来疫情出现,补贴投放自然减少。

疫情对餐饮外卖的影响预计将集中体现在第二季度。疫情对外卖的影响Q2大于Q1,随着4月、5月疫情的持续影响,上海、北京等城市外卖配送受到管控政策的限制,商家供给及骑手配送受到抑制,预计Q2业绩受到较大影响,22Q2预计单量和去年同期微微打平,但同时受疫情需求影响补贴投放自然下降,尤其疫情所在的一线城市(原一线城市补贴投放高,现由于疫情管控,一线城市如上海,北京业绩下滑明显,补贴实际投放可能下降),且考虑到疫情下中小商户供给受到影响,低客单占比下降整体AOV提升,预计单单OP将表现较好。Q3和Q4的表现取决于疫情发展及管控措施情况,动态调整。

在外卖业务佣金优惠方面,为帮助疫情下商家度过难关,2020年和2022年美团、饿了么分别设置了针对不同对象的佣金优惠政策,两家公司佣金优惠对象、时长、力度等存在差异。1)佣金优惠持续时长方面,2020年美团针对武汉地区所有餐饮外卖商户从2月1日起免佣至封城解除,全国部分商户3月起进行佣金返还;2020年饿了么针对武汉地区分批次减免佣金,成都部分商家降低佣金1-3个月;2022年美团佣金优惠持续时长更长,针对经营困难中小商户优惠时间覆盖从3月至12月底,且针对疫情地区困难商户佣金优惠持续时间设置为当地列为中高风险地区之日起至解除封控后1个月,而饿了么佣金优惠时长为至少15天;饿了么2022年佣金优惠持续时长与2020年相较缩短,但美团佣金优惠持续时长延长。2)佣金优惠对象范围方面,两家公司2020年和2022年都对佣金优惠对象设置了一定的范围和条件限制;2020年两家公司都重点对武汉地区/优质商户采取措施,美团相较饿了么佣金优惠对象涵盖地理区域范围更大、优惠对象数量更多;2022年美团佣金优惠对象聚焦疫情地区/困难经营用户,相比饿了么,在中高风险地区,饿了么优惠对象门槛更低(不设置门槛无需审核);在其他地区,美团优惠范围更广(饿了么仅针对中高风险地区,美团还针对其他地区)。3)佣金优惠力度方面,2020年美团和饿了么针对武汉减免,针对其他地区优质商户返佣/降佣;2022年美团对疫情中高风险地区困难商户实行技术服务费减半,且减半后每单1元封顶的措施,并对全国其他地区符合要求的经营困难中小商户实行技术服务费5%封顶的措施,饿了么对中高风险地区所有餐饮商家进行佣金减免,同样针对中高风险地区饿了么优惠力度相对较大,但其他地区美团优惠力度更大。我们预计,美团2022整体佣金优惠力度不会比2020年大。

要明确2022年美团和饿了么佣金优惠政策的实际影响还需继续关注宏观和微观层面的诸多要素。宏观层面,1)疫情影响,包括疫情持续时间、局部地区疫情控制情况、疫情从局部地区扩散到全国其余地区的速度等。2)国家要求降佣的政策是长期还是短期要求。微观层面,需关注公司政策实际落地情况:1)采用什么形式进行佣金优惠,收取时直接减,还是采取返佣方式(所返佣金用于线上营销和广告推广)。2)是否通过降低补贴等方式对冲佣金优惠带来货币化率下降。3)符合美团优惠对象条件的经营困难中小商户、疫情地区困难商户实际数量,以及中高风险地区的餐饮商家数量。

4. Q1到店、酒店和旅游业务:受疫情影响业绩前后分化,收入结构性变化,OPM超预期

受到疫情影响,到店、酒旅业务业绩增长前后分化,整体营收增速放缓。22Q1到店酒旅业务持续受到疫情影响,尤其是北上广深等一线城市防疫管控严格,但收入具有韧性基本符合我们此前预期(低于市场预期),营业收入同增15.8%至76亿元,其中在线营销收入表现较好,达40.8亿元,同增23%,佣金收入35.43亿元,同增8.8%。到店酒旅疫情下收入增长基本符合预期主要得益于1、2月的强劲表现,美团推出的假期刺激消费活动,以及持续扩大服务品类,用户心智的树立,使得年度活跃商家数和年度交易用户数均有所增加,业绩增长明显,1-2月到餐GTV同增40%,到综GTV同增30%,酒店间夜同增接近15%,但由于3月中下旬高线城市疫情影响加剧,跨城流动困难,线下消费受限,业绩受到冲击前后分化,由于到店酒旅1-2月的强劲表现一定程度上对冲了3月带来的业绩下滑。且疫情对业务的影响,酒旅>到店>外卖,Q1酒旅间夜量个位数下滑,结构上高星酒店间夜量占比达17.4%,创历史新高。

受到疫情影响,到店、酒旅业务收入结构性变化,OPM提升。Q1到店酒旅经营利润34.7亿元,OPM 45.6%,同比和环比皆提升(同比提升3.8pct,环比提升0.9pct),超我们和市场预期。到店酒旅经营利润率提升主要是由于:1)疫情及管控措施对酒旅的影响大于到店业务,毛利相较到店低的酒旅业务占比下降;2)疫情影响下销售费用下降带来到店利润率小幅提升;3)人员及运营效率优化等。我们预计疫情缓解后,OPM会逐步回归正常水平。

疫情对到店、酒旅的影响预计将集中体现在第二季度。疫情对到店、酒旅的影响Q2远大于Q1,且受影响程度上酒旅>到餐>到综。随着4月、5月疫情的持续影响,上海居家管控,线下出行和消费受抑制,北京暂停堂食供给,且由于疫情存在外溢风险,其他地区跨城流动也相较此前变少,聚会和室内消费也受到疫情管控措施影响,预计Q2业绩受到较大影响,收入负增长,且受影响程度上酒旅>到餐>到综。从疫情管控上来看,5 月下旬开始有好转迹象,预计 6 月会有回暖趋势,恢复力度和时间进展取决于疫情发展及管控措施情况,我们认为业务恢复速度到餐>到综>酒旅,由于恢复速度不同带来的业务结构上变化将也对经营利润造成一定影响。

5. Q1新业务:整体亏损进一步收窄超预期,零售业务实现高增长疫情下新业务尤其零售方向仍展现高增长。Q1新业务收入同比增长47%达145亿元,其中同属零售方向的闪购及买菜持续高增长。美团闪购用户数以及交易频次持续增加,订单量/GTV同增70%/80%,日单量390万,节假日期间的交易金额及订单数量比去年同期均显著增加,并在疫情下发挥保供作用,受疫情影响程度小于外卖,预计Q2韧性更强。美团买菜 22Q1高增长,订单量同增近120%,日单量达历史新高,运营效率提升。

新业务亏损改善超预期,向高质量增长迈进。经营亏损收窄至90亿元超预期,经营亏损率环比缩窄至62.3%(环比下降7.3pct),超我们及市场预期,主要是由于成本控制更加有效以及经营杠杆。美团优选UE持续改善,亏损环比收窄,关注高质量增长并不断提高运营效率,关注区域差异化,动态调整资源配置,关闭部分ROI较低的省份,我们认为有利于集中资源投入优势省份,降本增效,提升整体UE,我们预计这也是2022优选的主线。长期来看,美团优选在内部的战略意义并未改变,其下沉市场用户的积累和次日达履约网络的建立,未来有助于美团在用户上、商业场景交叉销售和扩张。

此外,我们预计疫情对出行业务、快驴等业务有负面影响,闪购韧性相对较强,未来投入仍以零售方向为核心,兼具规模增长和效率改善,优化产品以更好地满足不同的消费需求,预计未来新业务经营亏损将持续改善。

具体来看,美团持续实施“零售+科技”战略,多业务加强协同,全场景覆盖用户需求。美团坚定 “零售+科技”的战略定位,为消费者持续提供多样化的高质量服务和日常必需品供给。科技上美团持续投资于技术,逐步将自动化,机器人,新能源及物联网融入到实体零售,深化全供应链,加强协同,高效利用资源,并通过加速供给侧商户的数字化转型,升级美团的即时配送网络。

即使受到疫情管控的全方位影响,美团在不同市场中仍然有亮眼表现。

美团闪购:用户数以及交易频次的增加,继续保持强劲的增长,订单量/GTV分别同比增加近70%/80%。从消费端而言,持续将餐饮外卖优质用户转化为闪购用户,并结合节假日推出多种营销及推广活动鼓励消费,提供送货上门等服务,达到同比快速增长。在春节期间及情人节期间,更多消费者在订购节日礼物,包括鲜花、电子产品及化妆品,节假日期间的交易金额及订单数量比去年同期均显著增加;从商家端而言,美团不断拓展合作品类及商家数量,在北京,美团和超过2万家超市以及便利店紧密合作,不断丰富合作内容,希望可以帮助超市利用好在线能力,为消费者提供万物到家的服务。从配送网络而言,使用外卖配送网络,蜂窝密度更高,效率优化,有望实现更具竞争力的配送成本。从疫情保供而言,在疫情期间,长途物流受限,美团闪购发挥保供作用为用户即时配送食品、药品等必需品。未来,将进一步提升大型专卖店,超市的运营,加强“万物到家”心智。

美团买菜:22Q1实现了高速增长,订单量同比增加近120%,日单量达历史新高。平台通过在供应链以及消费服务方面使用数字化的技术进一步提高了运营效率。从运营效率角度,优化配送效率,并提升仓储运营能力。从消费端供给角度,扩大商品选择,强化营销策略,节假日刺激消费促进增长。从疫情保供角度,新增社区集单服务,延长营业时间,扩大库存,增加调配外地人员驰援疫情地区,保证用户必需品供应。

美团优选:持续关注高质量增长并不断优化各项能力建设,降本增效提UE,保持行业领先地位。在商品能力上,通过和更多商家合作,提供高质量的服务和丰富的产品选择,源头直采和集采占比提升;在履约能力上,进一步优化基础设施和运营系统,优化冷链物流,提高覆盖面和质量。2022年我们预计,改善UE是优选发展的主线。此外,美团优选良好地践行了企业社会责任,不断帮助农户推广产品,通过内部培训服务提供更多的就业机会,在疫情期间,以合理的价格保证商品供应。

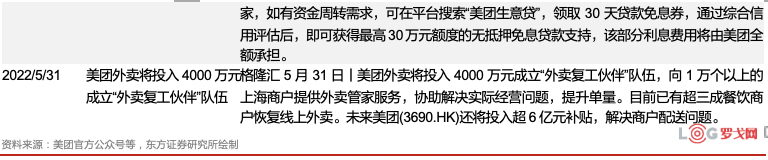

美团在疫情之下充分展现出企业社会责任,一系列措施在服务民生,抗疫保供上发挥作用。消费端,始终关注于给消费者提供最需要的产品、服务并提高效率。商家端,包括降佣、提供免息贷款在内的一系列纾困措施,扶持中小商家发展,帮助他们渡过难关。疫情保供价值得到政府和民众认可。

6.盈利预测与投资建议

考虑到疫情和宏观环境影响,我们下调了22年收入,基于公司整体降本增效策略,考虑到新业务减亏节奏的影响,我们预估减亏速度调整了新业务经营利润。

我们采取分部估值法对公司进行估值。对于盈利水平尚未稳定的外卖业务,我们继续采取PS估值,给予23年3.7x PS估值,预计外卖业务2023年实现收入1429亿元,对应市值6170亿HKD;到店、酒店和旅游业务的盈利能力已经比较稳定,因此我们继续采用PE估值,给予23年31x PE估值,我们预计到店和酒旅业务2023年实现税后利润205亿,对应市值7491亿HKD。新业务仅对社区团购进行估值,维持社区团购业务0.6x P/GMV估值,对应市值1031亿HKD,公司合理估值水平为14692亿HKD,目标价238元HKD,维持“买入”评级。

风险提示政策管控:反垄断政策、外卖用工社保管理及禁止低价倾销政策,可能会对公司经营产生一定影响。市场竞争加剧:公司的在本地生活市场目前处于领先地位,未来竞争对手如抖音,阿里巴巴,有可能会加大对本地生活版块的扶持和补贴力度,公司市场份额有下降的风险。疫情及消费不利影响:疫情管控及消费下行情况下,业务增速存在下滑风险 新业务增长不及预期:美团社区团购、团好货、快驴、共享单车、充电宝等新业务处于初期发展阶段,尤其是社区团购目前各大互联网巨头入场竞争风险加剧,价格管控政策严格,新业务发展有可能不及预期。

蔚来能源热招供应链质量管理

7830 阅读

中国物流集团社招仓管员、物流专员、进出口单证员、物流费用结算员、销售业务员

6858 阅读

迪卡侬中国物流部门校招热岗

6788 阅读京东物流社招采购,供应商管理岗,Base北京,河北,河南,重庆等全国多地

6607 阅读荣耀供应链管理部2025届秋招生产物流类岗位!截止11月30日

4781 阅读SHEIN社招资深供应商管理专员(物流);资深物流运营专员(外派巴西);仓储经理(英语);高级关务专员(海外)

4520 阅读海能达2025届校园招聘供应链类岗位

3560 阅读源氏木语2025届校园招聘供应链岗位

3431 阅读澳柯玛2025届校园招聘物流管理等岗位

3355 阅读华润啤酒2025届校园招聘物流管培生

3165 阅读