_4leoHEpZLyP1.jpg?x-oss-process=image/quality,Q_80/resize,w_450/watermark,t_80,g_se,x_10,y_10,image_aURxY29TdHhRb0RzLnBuZz94LW9zcy1wcm9jZXNzPWltYWdlL3Jlc2l6ZSxQXzIw)

[罗戈导读]整体收入小幅低于预期,盈利端超越预期。

[罗戈导读]整体收入小幅低于预期,盈利端超越预期。

核心观点

整体收入小幅低于预期,盈利端超越预期。FY2Q2023,公司实现营业收入2072亿元(yoy+3%),略低于我们的预期2096亿(yoy+4%);实现经调整净利润338亿元(yoy+19%),超越我们的预期325亿(yoy+14%),经调整净利润率16%(+2pct);经调整EBITA为362亿元(yoy+29%),超越我们的预期325亿(yoy+16%),经调整EBITA利润率17%(yoy+3pct),盈利端表现亮眼。

中国商业:CMR降幅仍大于GMV,核心平台及新业务盈利表现超预期,未来持续注重消费者购物体验升级。FY2Q2023,公司中国商业板块实现收入1354亿元(yoy-1%),经调整EBITA为440亿元(利润率32%,yoy+2pct)。

1)CMR&GMV:公司实现CMR收入665亿元(yoy-7%)(下滑幅度略高于我们预期-4%),GMV表现为低个位数下降,CMR增速与GMV仍存在GAP(增速差距)。主要原因包括:

a)疫情影响下订单取消比例高于正常水平,佣金到款率下滑导致GMV与CMR增速仍存差异,

b)随着直播电商的迅猛发展,电商行业整体内容化发展趋势清晰,公司在广告形式方面转变略有滞后导致广告效率有所下降;

2)核心平台盈利本季度稳中有升:根据我们的测算,公司本季度核心平台商业经调整EBITA利润率同比提升1.7pct,我们认为这一方面是降本增效展现成效,另一方面反映出行业整体竞争格局开始趋于缓和。

3)新业务减亏显著:淘特与盒马在实现较理想增长的情况下(淘特M2C商品GMV同增60%,盒马线上订单收入占比保持超65%),实现大幅同比减亏,降本增效策略执行成效优异,淘菜菜实现GMV同增40%,且在优化定价策略、提高采购能力、减少运营成本的推动下,同比环比也呈现大幅收窄。

4)注重消费者购物体验升级:该目标为淘宝与天猫在FY2023的首要任务,具体来看可分为三个方面:

a)内容侧,提高首页展示及推荐的内容升级,提升用户参与度与浏览活跃度;

b)物流侧,提高送货上门比例;

c)客户服务侧,采用混合客服方式,且持续投资于人工客服服务能力。

5)FY3Q23预期:双11期间公司实现GMV同比正增长,但是考虑到目前宏观环境仍存在不确定性,消费信心较弱导致虹吸效应增强,我们预计公司FY3Q23实现GMV同降6%,CMR收入同降9%,中国商业收入同降4%。

国际商业:零售与批发业务均收入承压,利润端改善大幅超越预期。FY2Q2023,公司国际商业板块实现收入157亿元(yoy+4%),经调整EBITA为-10亿元(利润率-6%,yoy+10pct),利润大幅超越我们预期的-16亿元。

1)速卖通:欧盟VAT税改影响已经超一年故订单量同比降幅有所改善,但是由于欧元贬值及物流成本上升,欧洲业务开展仍受到较大冲击;

2)Lazada:订单同比下降,东南亚地区解除疫情限制,线下渠道有所恢复导致线上增长放缓,公司专注提升货币化率与运营效率,本季度单均亏损同降25%;

3)Trendyol:订单量同增65%,除电商业务外,公司于上个季度并入的本地生活服务业务也呈现迅速增长;

4)国际批发:公司国际批发业务FY2021及FY2022受益疫情后全球供应链短缺增长较快,本财年在高基数下,叠加海外宏观经济环境下行需求减弱,国际批发业务收入有所承压。

本地生活:收入增长理想,降本增效成果显著。FY2Q2023,公司本地生活板块实现收入131亿元(yoy+21%),经调整EBITA为-35亿元(利润率-27%,yoy+34pct),我们的预期为经调整EBITA为-45亿(利润率-33%),本地业务受疫情负面冲击相对较小,收入恢复情况良好,利润率大幅改善,亏损降幅显著超越预期。

1)到家业务(饿了么):GMV恢复正增长,公司通过创新营销活动及用户忠诚计划提升用户消费频次及平均订单金额。受益于此,且饿了么持续专注于优化用户获取投入及降低每单配送成本,本季度单位经济效益为正;

2)到目的地业务(高德&飞猪):高德10月国庆黄金周期间DAU达到2.2亿新高(6月新高水平为1.2亿),其基于目的地的内容及服务丰富度持续提升,帮助用户发掘和到访本地商家,本季度整体订单量同比增长迅速,未来将会是公司重要的流量入口。

菜鸟:基础设施价值彰显,收入与利润端均有亮眼表现。FY2Q2023,公司菜鸟板块实现收入134亿元(yoy+36%),经调整EBITA为1.3亿元(利润率0.9%,yoy+4pct)。

1)重要基础设施配合用户体验升级:本季度菜鸟驿站数量同比提升20%至17万个,其中超过8万个提供送货上门服务,菜鸟作为重要电商物流基础设施,价值持续彰显,外部客户收入占比达到73%;

2)海外能力持续建设中:中国企业在海外电商物流层面的基础设施投入仍处早期阶段,公司作为行业头部企业,已经拥有12个海外分拣中心(较上个季度增长2个)。公司专注海外端到端的物流基础设施建设,包括eHubs、干线、分拣中心及最后一公里配送,有利于自身业务间的协同,也将享受跨境电商高速发展的红利。

云计算:业务结构持续调整中,预计仍需经历2-3个季度重回双位数增长。FY2Q2023,公司云计算板块实现收入208亿元(yoy+4%),经调整EBITA为4.3亿元(利润率2.1%,yoy+0.1pct)。

1)业务结构调整:云业务增长放缓受业结构调整影响,本季度公司非互联网客户收入占比达到58%,收入同比增速为28%,但是由于来自互联网客户收入同比减少18%,业务结构仍处于调整阶段;

2)展望:云计算业务的发展与宏观经济具有较强相关性,短期内由于宏观经济表现较弱预计增长仍将放缓,长期看,中国IT支出/GDP比例较美国仍有较大差距,未来随着宏观经济周期上行,公司有望通过现有的积累实现健康可持续的增长。根据我们的测算,随着互联网客户收入下滑因素在2-3个季度后消除,若公司来自非互联网客户收入保持25%以上增长,云计算业务将在FY1Q24重回双位数增长。

继续扩大股权回购计划,坚定长期发展信心。公司回购计划已获批再增加150亿美元,共计400亿美元,并将有效期延长至FY2025。截止FY2Q23,公司已回购约180亿美金股份,仍有220亿美金余额。以公司年均200亿美金的自由现金流计算,公司自目前至FY2025,仍将投入超50%的自由现金流进行股权回购,坚定公司长期发展信心。

FY3Q23展望:收入仍有所承压,盈利预计持续改善 。

1)收入:疫情扰动对公司业务复苏仍持续造成影响,预计FY3Q23实现收入2426亿元,同增0%。

2)盈利:

a)公司核心平台业务在双11期间基于当前宏观及竞争环境仍需继续保持一定补贴力度,且需继续保持内容、物流、客服方面投入提升用户体验,故利润率或仍有小幅下滑。同时,淘特、淘菜菜、直营及其它业务在整体亏损进入更低水平区间且仍呈现持续减亏,综合预计FY3Q23中国商业经调整EBITA为528亿(yoy-8.6%),利润率为32.1%(yoy-1.5pct);

b)预计公司国际商业、本地生活、菜鸟业务继续推进降本增效,云计算盈利能力平稳上行,综合预计FY3Q23公司整体经调整EBITA为450亿(yoy+0.4%),利润率为18.6%(yoy+0.1pct)。

c)根据我们的测算,综合考虑公司收入增长的复苏以及整体盈利能力的改善,FY4Q23公司整体中国商业经调整EBITA及公司经调整净利润将出现同比大幅提升,分别为yoy+112%/+65%。

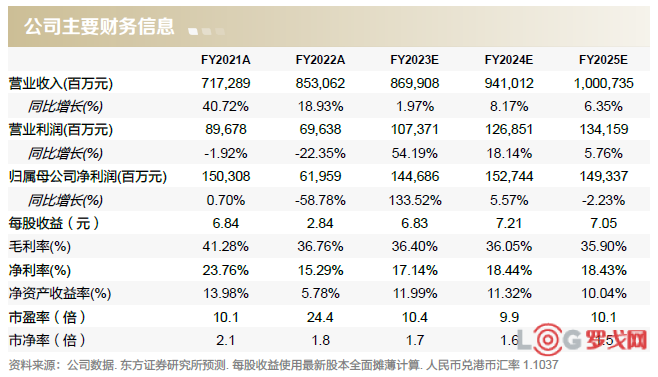

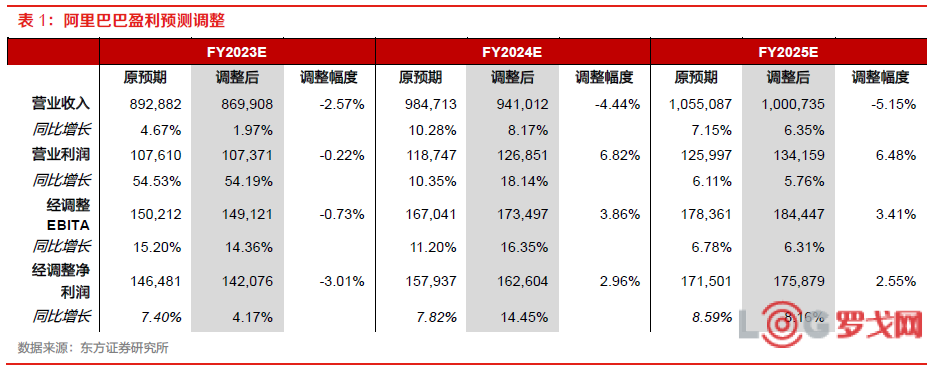

财务预测与投资建议

公司目前估值处于历史低位,预计FY3Q23及FY4Q23盈利持续大幅改善,建议投资者积极关注,维持“买入”评级。调整公司FY2023-2025收入预测为8699/9410/10007亿元(原为8929/9847/10551亿元),经调整EBITA为1491/1735/1844亿元(原为1502/1670/1784亿元)。分部估值计算公司市值22660亿元,对应每股价值118.08港元,维持“买入”评级。

风险提示 疫情影响持续、行业竞争加剧、新业务孵化不及预期、行业监管趋严

蔚来能源热招供应链质量管理

7718 阅读

中国物流集团社招仓管员、物流专员、进出口单证员、物流费用结算员、销售业务员

6844 阅读

迪卡侬中国物流部门校招热岗

6704 阅读京东物流社招采购,供应商管理岗,Base北京,河北,河南,重庆等全国多地

6565 阅读荣耀供应链管理部2025届秋招生产物流类岗位!截止11月30日

4760 阅读SHEIN社招资深供应商管理专员(物流);资深物流运营专员(外派巴西);仓储经理(英语);高级关务专员(海外)

4506 阅读海能达2025届校园招聘供应链类岗位

3518 阅读源氏木语2025届校园招聘供应链岗位

3410 阅读澳柯玛2025届校园招聘物流管理等岗位

3355 阅读华润啤酒2025届校园招聘物流管培生

3081 阅读